近日,據(jù)消息人士透露,臺(tái)積電已在上周正式停止投片5月15日前接的華為訂單,這個(gè)消息對(duì)華為而言不算新奇,但是足夠震撼。

臺(tái)積電目前正在處理華為的5nm芯片訂單,距離停止生產(chǎn)的時(shí)間不到110天了。之前,臺(tái)積電協(xié)調(diào)高通、展銳和聯(lián)發(fā)科等大客戶,優(yōu)先處理華為訂單,目前正在進(jìn)行當(dāng)中,畢竟華為是臺(tái)積電2020年上半年最大的客戶。據(jù)臺(tái)積電數(shù)據(jù)顯示,高通目前在臺(tái)積電5nm每月投片量約為6,000片到1萬(wàn)片,是繼AMD后,另一位為華為讓出產(chǎn)能的半導(dǎo)體巨頭客戶,按照臺(tái)積電的說(shuō)法,華為的芯片訂單可在9月完成。華為的7nm芯片麒麟990和麒麟1000系列處理器均是由臺(tái)積電代工生產(chǎn),目前正在緊鑼密鼓的進(jìn)行中。麒麟990是華為P系列手機(jī)的標(biāo)配,而華為Mate40系列旗艦機(jī)將是采用麒麟1000處理器。麒麟1000是基于5nm工藝制程打造,采用Cortex A77 GPU架構(gòu),性能將是目前最好的手機(jī)處理器之一。

拒絕華為并不是臺(tái)積電的本意,根本原因在于存在技術(shù)限制。華為是美國(guó)最擔(dān)心的民營(yíng)企業(yè),臺(tái)積電的大股東是美國(guó)的銀行機(jī)構(gòu),臺(tái)積電就是美國(guó)制衡華為的一個(gè)大籌碼之一。

據(jù)了解,因美國(guó)擴(kuò)大對(duì)華為的封鎖,臺(tái)積電已經(jīng)通知設(shè)備廠,決定延后5nm擴(kuò)建及3nm試產(chǎn)至明年第一季度。目前已有多家臺(tái)積電設(shè)備供應(yīng)商收到通知暫停設(shè)備交貨。

作為臺(tái)積電的第二大客戶,華為占據(jù)了臺(tái)積電約14%的營(yíng)收,如果丟失華為這個(gè)大客戶,那么必然會(huì)對(duì)臺(tái)積電后續(xù)的業(yè)績(jī)產(chǎn)生負(fù)面影響。如何應(yīng)對(duì)美國(guó)對(duì)華為禁令,臺(tái)積電董事長(zhǎng)表示,臺(tái)積電并不是唯一受到美中緊張局勢(shì)影響的公司,請(qǐng)放心,臺(tái)積電將找到解決方案,將一一克服挑戰(zhàn)。

2020年6月23日,富士康(2317)正式舉行股東大會(huì),這是劉揚(yáng)偉接任富士康董事長(zhǎng)以來(lái)首次主持大會(huì)。據(jù)悉,富士康正計(jì)劃在印度進(jìn)行進(jìn)一步投資,并可能在未來(lái)幾個(gè)月內(nèi)宣布細(xì)節(jié)。

針對(duì)集團(tuán)后續(xù)營(yíng)運(yùn)布局,劉揚(yáng)偉表示,未來(lái)五年將以3+3模式規(guī)劃發(fā)展方向,即布局電動(dòng)車、數(shù)字健康、機(jī)器人等三大未來(lái)產(chǎn)業(yè)以及三大核心技術(shù),并逐步啟動(dòng)F1.0、F2.0、F3.0的集團(tuán)轉(zhuǎn)型計(jì)劃,分別是現(xiàn)況優(yōu)化、數(shù)位轉(zhuǎn)型以及轉(zhuǎn)型升級(jí)。劉揚(yáng)偉認(rèn)為,到2025年,三大產(chǎn)業(yè)總產(chǎn)值將超過(guò)40萬(wàn)億元,鴻海若能取得10%市占率,將能有4萬(wàn)億營(yíng)收,且得益于轉(zhuǎn)型策略發(fā)酵,毛利率也會(huì)有所提升。

F1.0是對(duì)現(xiàn)況的優(yōu)化,包括分工、分享、興利、除弊,預(yù)期成效陸續(xù)會(huì)在財(cái)報(bào)上顯現(xiàn);F2.0是數(shù)位轉(zhuǎn)型,未來(lái)是數(shù)位世界,集團(tuán)的數(shù)位轉(zhuǎn)型去年9月開(kāi)始,并首先在集團(tuán)其中一個(gè)事業(yè)群開(kāi)始做轉(zhuǎn)型,過(guò)去一年來(lái)有很好成效,會(huì)陸續(xù)在其他事業(yè)群推廣,預(yù)計(jì)要推廣到整個(gè)集團(tuán)需要五年時(shí)間;F3.0是轉(zhuǎn)型升級(jí),主要是布局3+3產(chǎn)業(yè)及技術(shù),三大產(chǎn)業(yè)包括電動(dòng)車、數(shù)位健康、機(jī)器人,而三大未來(lái)產(chǎn)業(yè)會(huì)在人工智慧、半導(dǎo)體、5G三個(gè)核心技術(shù)上不斷發(fā)展,以提升毛利率。劉揚(yáng)偉還提出以提升毛利率為目標(biāo),2025年集團(tuán)毛利率要由目前約6%提升至10%,并在F1.0、F2.0、F3.0轉(zhuǎn)型中全力提升毛利率。其中,F(xiàn)1.0現(xiàn)況優(yōu)化預(yù)期可以提升毛利率1個(gè)百分點(diǎn),由6%提升至7%;F2.0數(shù)位轉(zhuǎn)型以及F3.0的3+3轉(zhuǎn)型升級(jí),預(yù)期經(jīng)過(guò)2-3年的準(zhǔn)備,毛利率可由7%爬升至10%。

在劉楊偉看來(lái),三大產(chǎn)業(yè)未來(lái)年復(fù)合成長(zhǎng)率超過(guò)20%,與目前信息、通訊、基礎(chǔ)產(chǎn)業(yè)成長(zhǎng)率低迷相比,是很有發(fā)展?jié)摿Φ漠a(chǎn)業(yè),且三大產(chǎn)業(yè)是集團(tuán)能以既有優(yōu)勢(shì)發(fā)揮的領(lǐng)域。集團(tuán)針對(duì)三大核心技術(shù),也將于6月27日成立鴻海研究院,設(shè)置五大研究所,包括AI、半導(dǎo)體、新世代通訊、資通安全以及量子計(jì)算研究所。

針對(duì)5G布局,劉揚(yáng)偉表示,5G的高頻寬、低延遲等特點(diǎn),將帶動(dòng)很多新的應(yīng)用發(fā)生,除了手機(jī)4G轉(zhuǎn)5G,未來(lái)的三大產(chǎn)業(yè),像是電動(dòng)車也與5G應(yīng)用很有關(guān)系,除了汽車本身,相關(guān)基礎(chǔ)設(shè)施都需要5G,另外,機(jī)器人也需要5G低延遲的特性,智能制造方面,過(guò)去無(wú)法做到的事情,5G環(huán)境下都將成為可能,集團(tuán)將持續(xù)擴(kuò)大在5G市場(chǎng)的占有率。

針對(duì)產(chǎn)能全球布局,劉揚(yáng)偉表示,集團(tuán)持續(xù)在包括印度、東南亞、歐洲乃至全球都有產(chǎn)能規(guī)劃及影響力,東南亞部分,目前集團(tuán)以越南產(chǎn)能最大,美洲方面,目前墨西哥最大,美國(guó)方面,未來(lái)在威州的相關(guān)部署、產(chǎn)線安排將會(huì)有計(jì)劃。

印度投資是重點(diǎn)。此前,富士康已經(jīng)將蘋(píng)果和小米的手機(jī)生產(chǎn)線設(shè)在了印度工廠,但是自3月份起因?yàn)樾滦凸跔畈《镜谋l(fā)而暫停了生產(chǎn)。董事長(zhǎng)劉揚(yáng)偉在富士康的年度股東大會(huì)上表示,盡管目前由于新冠病毒疫情蔓延而產(chǎn)生了阻礙,但是放眼未來(lái),印度仍是發(fā)展的亮點(diǎn)。

氣派科技股份有限公司(以下簡(jiǎn)稱“公司”或“氣派科技”)由梁大鐘、白瑛夫婦于2006年11月在深圳市龍崗區(qū)成立,注冊(cè)資本7970萬(wàn)元,主要以集成電路封裝測(cè)試技術(shù)的研發(fā)與應(yīng)用為基礎(chǔ),從事集成電路封裝、測(cè)試及提供封裝技術(shù)解決方案,主要封裝形式有DIP、SOP、SOT、TO、LQFP、QFN/DFN、BGA等以及氣派科技自主發(fā)明的Qipai系列和CPC系列封裝形式。氣派科技為國(guó)家級(jí)高新技術(shù)企業(yè)、深圳市高新技術(shù)企業(yè)、國(guó)家鼓勵(lì)的集成電路封裝測(cè)試高科技企業(yè)。2013年,公司在東莞市石排鎮(zhèn)設(shè)立全資子公司廣東氣派科技有限公司(以下簡(jiǎn)稱“廣東氣派”),并購(gòu)置了100畝工業(yè)用地用于建設(shè)先進(jìn)集成電路封裝測(cè)試擴(kuò)產(chǎn)項(xiàng)目,總建筑規(guī)劃面積為17.3萬(wàn)平方米,現(xiàn)已完成一期9.5萬(wàn)平方米的封裝測(cè)試標(biāo)準(zhǔn)化廠房和配套建設(shè)。廣東氣派已獲“國(guó)家高新技術(shù) 企業(yè)”及“廣東省氣派集成電路封裝測(cè)試工程技術(shù)研究中心”認(rèn)定。

據(jù)招股書(shū)顯示,氣派科技自成立以來(lái),一直從事集成電路的封裝、測(cè)試業(yè)務(wù)。公司以集成電路封裝測(cè)試技術(shù)的研發(fā)與應(yīng)用為基礎(chǔ),從事集成電路封裝、測(cè)試及提供封裝技術(shù)解決方案。公司封裝測(cè)試主要產(chǎn)品包括Qipai、CPC、SOP、SOT、QFN/DFN、LQFP、DIP等七大系列,共計(jì)超過(guò)120個(gè)品種。本次IPO氣派科技股份擬募資4.86億投建IC封測(cè)項(xiàng)目。

6月23日,中環(huán)集團(tuán)收到股東天津津智國(guó)有資本投資運(yùn)營(yíng)有限公司(以下簡(jiǎn)稱“津智資本”,持有中環(huán)集團(tuán)51%股權(quán))和天津渤海國(guó)有資產(chǎn)經(jīng)營(yíng)管理有限公司(以下簡(jiǎn)稱“渤海國(guó)資”,持有中環(huán)集團(tuán)49%股權(quán))的通知,告知中環(huán)集團(tuán):截至規(guī)定的中環(huán)集團(tuán)股權(quán)轉(zhuǎn)讓項(xiàng)目交易保證金交納時(shí)間,已產(chǎn)生符合條件的意向受讓方,后續(xù)將在天津產(chǎn)權(quán)交易中心按照披露的《權(quán)重分值體系》組織實(shí)施競(jìng)價(jià)。待競(jìng)價(jià)程序結(jié)束并確定最終受讓方后另行通知。

而就在同一天,TCL科技集團(tuán)股份有限公司(下稱“TCL”)發(fā)布了《關(guān)于公司參與公開(kāi)摘牌收購(gòu)中環(huán)集團(tuán)100%股權(quán)的公告》,TCL在公告中表示,中環(huán)集團(tuán)于2020年5月20日起在天津產(chǎn)權(quán)交易中心公開(kāi)掛牌轉(zhuǎn)讓并依法定程序公開(kāi)征集受讓方,擬征集受讓方一家,股權(quán)轉(zhuǎn)讓比例合計(jì)為100%,轉(zhuǎn)讓底價(jià)1,097,436.25萬(wàn)元。

TCL于2020年6月13日召開(kāi)第六屆董事會(huì)第二次臨時(shí)會(huì)議,審議并通過(guò)《關(guān)于公司參與公開(kāi)摘牌收購(gòu)中環(huán)集團(tuán)100%股權(quán)的議案》,表示TCL作為意向受讓方,將參與中環(huán)集團(tuán)100%股權(quán)轉(zhuǎn)讓項(xiàng)目,受讓津智資本和渤海國(guó)資合計(jì)持有的中環(huán)集團(tuán) 100%股權(quán)。

據(jù)悉,TCL已按照天津產(chǎn)權(quán)交易中心要求提交受讓申請(qǐng)相關(guān)資料,并已于2020年6月17日收到《受讓資格確認(rèn)通知書(shū)》。但鑒于中環(huán)集團(tuán)混改需產(chǎn)生兩個(gè)及以上符合條件的意向受讓方,天津產(chǎn)權(quán)交易中心才會(huì)根據(jù)權(quán)重分值體系評(píng)議得分最高的意向受讓人為最終受讓方。因此,最終轉(zhuǎn)讓結(jié)果任存在不確定性。

中環(huán)股份也提示,本次混合所有制改革征集到的意向受讓方尚需通過(guò)網(wǎng)絡(luò)競(jìng)價(jià)(權(quán)重報(bào)價(jià))的方式確定最終受讓方,競(jìng)價(jià)結(jié)果尚有不確定性。此外,如果中環(huán)集團(tuán)混改能夠順利實(shí)施,中環(huán)股份的實(shí)際控制人也將發(fā)生變更。

目前,OLED市場(chǎng)已有一定的規(guī)模,大有乘東風(fēng)之勢(shì),全面實(shí)現(xiàn)顯示技術(shù)的新一輪變革。自2019年10月柔宇科技推出全球第一款折疊屏手機(jī),平板+手機(jī)的巧妙融合。其實(shí)折疊屏的實(shí)現(xiàn),乃至現(xiàn)在眾多手機(jī)應(yīng)用的曲面屏,都少不了這樣的一種技術(shù)——OLED。

(1)OLED相比LCD優(yōu)勢(shì)顯著

良好的視覺(jué)體驗(yàn)。大量的研究數(shù)據(jù)表明,OLED屏幕的優(yōu)勢(shì)在中小尺寸的移動(dòng)設(shè)備上會(huì)更為明顯。其高對(duì)比度和寬視角,以及很高的分別率,會(huì)帶來(lái)良好的視覺(jué)體驗(yàn)。在市場(chǎng)上,三星的OLED采用的是分別對(duì)RGB進(jìn)行涂色,即獨(dú)立材料發(fā)光法,性能較為優(yōu)越,而LG的OLED電視采用的是白光通過(guò)彩色濾光片的方法,性能適中。

更輕,更薄。由于OLED具備自發(fā)光特性,無(wú)需背光源,尤其是基于聚合物基板的OLED柔性器件,可以使屏幕材料更加輕薄,使設(shè)備更加便捷。

彎曲、折疊,任性凹造型。OLED可以做成曲面屏,甚至彎曲、折疊。因?yàn)橐鬃冃蔚奶攸c(diǎn),OLED屏也比較抗撞擊。

動(dòng)態(tài)環(huán)境及時(shí)響應(yīng)。OLED延遲率低,響應(yīng)速度快,能及時(shí)捕捉到動(dòng)態(tài)畫(huà)面的每一個(gè)細(xì)節(jié),無(wú)拖尾現(xiàn)象,非常適合對(duì)動(dòng)態(tài)捕捉細(xì)節(jié)要求高的VR頭顯設(shè)備。利用OLED的材料優(yōu)勢(shì),裸眼3D屏幕、屏內(nèi)指紋識(shí)別等“黑科技”也都能在手機(jī)上實(shí)現(xiàn)。

(2)OLED加工環(huán)節(jié)有難度

前段靠“蒸”。蒸鍍是OLED制造工藝的關(guān)鍵,直接影響著OLED屏幕顯示,蒸鍍機(jī)的工作就是把OLED有機(jī)發(fā)光材料精準(zhǔn)、均勻、可控地蒸鍍到基板上。OLED顯示面板中大量應(yīng)用的有機(jī)材料極易受到氧氣和水的影響,有機(jī)材料間也很容易造成污染,因此,面板的蒸鍍一般都是在真空環(huán)境下且相互獨(dú)立進(jìn)行。

通過(guò)電流加熱,電子束轟擊加熱和激光加熱等方法,使被蒸材料蒸發(fā)成原子或分子,它們即以較大的自由程作直線運(yùn)動(dòng),碰撞基片表面而凝結(jié),形成薄膜,這個(gè)過(guò)程就是真空蒸鍍。通俗地說(shuō),OLED屏幕每個(gè)像素都是蒸上去的,除了發(fā)光材料,金屬電極等也是這樣蒸上去的,實(shí)際操作非常復(fù)雜。

后段靠“割”。OLED屏制成后,還要對(duì)形狀進(jìn)行精密切割,其切割精度要求很高。盛雄激光針對(duì)OLED行業(yè)推出的硬屏和軟屏激光切割機(jī),就是為了滿足這種高水平的良度切割制作出來(lái)的,切割精度可達(dá)±30μm,熱影響區(qū)保持在30μm以內(nèi)。

6月22日,聯(lián)贏激光在上海證券交易所科創(chuàng)板上市交易,證券簡(jiǎn)稱為"聯(lián)贏激光",證券代碼為"688518"。

聯(lián)贏激光上市敲鐘

聯(lián)贏激光今日發(fā)行價(jià)7.81元,上午收盤(pán)價(jià)27.32元,暴漲250%,根據(jù)此前聯(lián)贏激光發(fā)布的《首次公開(kāi)發(fā)行網(wǎng)上中簽結(jié)果公告》,網(wǎng)上中簽號(hào)碼共有 56,848 個(gè),每個(gè)中簽號(hào)碼只能認(rèn)購(gòu) 500股聯(lián)贏激光股票,以此推算,聯(lián)贏激光每個(gè)中簽號(hào)賺1萬(wàn)元左右。聯(lián)贏激光上午最高價(jià)29.6元,最高漲幅279%。

聯(lián)贏激光是繼柏楚電子、杰普特光電之后第三家科創(chuàng)板上市激光企業(yè)。柏楚電子是我國(guó)激光行業(yè)第一家科創(chuàng)板上市企業(yè),也是我國(guó)中低功率激光切割控制系統(tǒng)的龍頭供應(yīng)商,于2019年8月8日在科創(chuàng)板上市。杰普特光電是激光行業(yè)第二家科創(chuàng)板上市企業(yè),也是繼銳科激光之后的第二家光纖激光器上市企業(yè),于2019年10月31日在科創(chuàng)板上市。

聯(lián)贏激光主營(yíng)業(yè)務(wù)為精密激光焊接機(jī)及激光焊接自動(dòng)化成套設(shè)備的研發(fā)、生產(chǎn)、銷售。經(jīng)過(guò)多年的經(jīng)營(yíng)發(fā)展與持續(xù)的技術(shù)創(chuàng)新,公司目前已經(jīng)成長(zhǎng)為國(guó)內(nèi)激光焊接行業(yè)的領(lǐng)軍企業(yè)。2019年我國(guó)激光焊接設(shè)備市場(chǎng)規(guī)模首次突破百億元,達(dá)到101.3億元,同比增長(zhǎng)14.33%,2019年,聯(lián)贏激光實(shí)現(xiàn)營(yíng)收10.11億元,市場(chǎng)占有率達(dá)到10%。

深耕焊接市場(chǎng):聯(lián)贏激光前景廣闊

激光焊接以其能量密度高、變形小、熱影響區(qū)窄、焊接速度高、易實(shí)現(xiàn)自動(dòng)控制、無(wú)后續(xù)加工的優(yōu)點(diǎn),已成為工業(yè)制造中的重要手段之一。過(guò)去幾年,受益于激光技術(shù)進(jìn)步和激光器價(jià)格下降,激光焊接設(shè)備在各行業(yè)滲透率不斷提供,同時(shí)激光焊接設(shè)備下游應(yīng)用的新能源汽車、鋰電池、顯示面板,手機(jī)消費(fèi)電子等領(lǐng)域需求旺盛,聯(lián)贏激光在激光焊接市場(chǎng)如沐春風(fēng),營(yíng)收規(guī)模高速增長(zhǎng),推動(dòng)了國(guó)內(nèi)激光焊接設(shè)備市場(chǎng)規(guī)模快速增長(zhǎng)。

2019年,我國(guó)宏觀經(jīng)濟(jì)壓力加大,受中美貿(mào)易摩擦影響、新能源汽車市場(chǎng)受政策補(bǔ)貼退坡、消費(fèi)電子周期等影響,激光焊接設(shè)備下游需求疲軟,焊接設(shè)備市場(chǎng)規(guī)模增速進(jìn)一步放緩,2019年我國(guó)激光焊接設(shè)備市場(chǎng)規(guī)模首次突破百億元,達(dá)到101.3億元,同比增長(zhǎng)14.33%。

2.全球經(jīng)濟(jì)下行,激光企業(yè)如何實(shí)現(xiàn)彎道超車

企業(yè)實(shí)現(xiàn)彎道超車是一件艱難的事情,同時(shí)在激光產(chǎn)業(yè)中不同的細(xì)分市場(chǎng),以及不同規(guī)模大小的企業(yè)、不同商業(yè)模式企業(yè)實(shí)現(xiàn)彎道超車發(fā)展策略也是不一樣的,因時(shí)制宜、因企制宜才是全策。如1-5億營(yíng)收激光器企業(yè)和10億以上營(yíng)收激光器企業(yè)發(fā)展策略不同,創(chuàng)鑫激光和杰普特光電發(fā)展策略不同,邦德激光和華工科技發(fā)展策略不同,打標(biāo)企業(yè)、切割企業(yè)和焊接企業(yè)發(fā)展策略不同,專注國(guó)內(nèi)市場(chǎng)企業(yè)和專注出口市場(chǎng)企業(yè)發(fā)展策略不同。

一、逆周期投資

在行業(yè)下行時(shí)期,固定資產(chǎn)及股權(quán)的價(jià)格均大幅下跌,此時(shí)可以逆勢(shì)增加固定資產(chǎn)投資、購(gòu)入股權(quán)、擴(kuò)張產(chǎn)能和經(jīng)營(yíng)規(guī)模,獲得公司長(zhǎng)期成本優(yōu)勢(shì)和加強(qiáng)對(duì)行業(yè)和公司未來(lái)投資。上市企業(yè)大族激光、華工、銳科、福晶科技等正是投資優(yōu)質(zhì)供應(yīng)鏈企業(yè),收購(gòu)全球其他優(yōu)質(zhì)標(biāo)的大好時(shí)機(jī)。

二、加強(qiáng)銷售隊(duì)伍擴(kuò)張

在經(jīng)濟(jì)危機(jī)時(shí)期,企業(yè)對(duì)于縮小設(shè)備采購(gòu)成本需求增加,整體采購(gòu)需求減少,此時(shí)往日穩(wěn)定供應(yīng)鏈關(guān)系大概率發(fā)生松動(dòng),企業(yè)更有意向采用其他更為低價(jià)供應(yīng)商產(chǎn)品,同時(shí)行業(yè)整體供應(yīng)鏈負(fù)責(zé)采購(gòu)的員工發(fā)生離職的可能性增加,同行員工離職率也會(huì)增加,此時(shí)加大人才引進(jìn),加強(qiáng)銷售隊(duì)伍擴(kuò)張,有利于人才引進(jìn)和新客戶、新市場(chǎng)開(kāi)發(fā)和積累。

三、轉(zhuǎn)向細(xì)分市場(chǎng)

如邁為股份、帝爾激光專注于光伏激光設(shè)備領(lǐng)域,這是通快,大族、華工等所不擅長(zhǎng)的市場(chǎng);京華激光專注激光全息防偽市場(chǎng),其營(yíng)業(yè)收入遠(yuǎn)高于華工科技激光全息防偽業(yè)務(wù);聯(lián)贏激光、逸飛激光專注于新能源鋰電激光焊接市場(chǎng);光峰科技專注激光顯示市場(chǎng),更是成為國(guó)內(nèi)激光顯示領(lǐng)域龍頭企業(yè)。

四、開(kāi)拓海外市場(chǎng)

越是在行業(yè)和企業(yè)困難時(shí)期,越能看到企業(yè)自身薄弱環(huán)節(jié),看清企業(yè)是否過(guò)于依賴單一產(chǎn)品、單一客戶、單一市場(chǎng)、單一國(guó)家。是否需要開(kāi)拓全球其他市場(chǎng)。例如在激光切割市場(chǎng)邦德激光和金威刻便是其中佼佼者,海外市場(chǎng)占據(jù)企業(yè)絕大部分銷售額,而大族激光、華工科技海外業(yè)務(wù)在主營(yíng)業(yè)務(wù)中占比只有10%只有,這也是我國(guó)大部分激光設(shè)備企業(yè)的狀況。

2019年邦德激光實(shí)現(xiàn)激光切割設(shè)備產(chǎn)銷量(2672臺(tái)),2020年處于行業(yè)發(fā)展拐點(diǎn)和客觀經(jīng)濟(jì)環(huán)境“雙不利”的形勢(shì)下,邦德激光逆勢(shì)增長(zhǎng),三月份實(shí)現(xiàn)產(chǎn)量333臺(tái),發(fā)貨量310臺(tái);四月實(shí)現(xiàn)產(chǎn)量380臺(tái),發(fā)貨量355臺(tái)。2019年金威刻光纖切割機(jī)產(chǎn)量達(dá)到1100臺(tái),2020年金威刻激光在疫情之下銷量、產(chǎn)量、發(fā)貨量不降反增。2月份的訂單同比19年增長(zhǎng)89%, 3月份金威刻激光共交付538臺(tái),其中光纖激光機(jī)107臺(tái)。4月份共交付超525臺(tái),光纖激光機(jī)125臺(tái)。

五、轉(zhuǎn)變企業(yè)商業(yè)、業(yè)務(wù)模式或產(chǎn)品銷售模式

在經(jīng)濟(jì)下行時(shí)期時(shí),自營(yíng)的海外經(jīng)營(yíng)模式可以轉(zhuǎn)為代理模式。激光焊接、切割企業(yè)可以合資或自研激光器產(chǎn)品,減少核心器件采購(gòu),降低激光設(shè)備成本,提高激光設(shè)備毛利率。擁有自研、自產(chǎn)實(shí)力激光器、激光器件企業(yè),可以向外銷售激光器及其他激光器件產(chǎn)品。

六、合縱連橫

經(jīng)濟(jì)衰退期間,多數(shù)企業(yè)經(jīng)營(yíng)將會(huì)更為困難,此時(shí)企業(yè)合縱連橫,將有利于利用企業(yè)各自技術(shù)優(yōu)勢(shì)、產(chǎn)品優(yōu)勢(shì)、市場(chǎng)優(yōu)勢(shì)、品牌優(yōu)勢(shì)發(fā)展壯大,增強(qiáng)企業(yè)市場(chǎng)競(jìng)爭(zhēng)力,強(qiáng)強(qiáng)聯(lián)合。

2020年6月,北京凱普林光電全資子公司暨歐洲研發(fā)中心“BWT Laser Europe”在美因茨正式成立。這是凱普林實(shí)現(xiàn)跨越式發(fā)展的關(guān)鍵一步,標(biāo)志著凱普林進(jìn)一步融入歐洲市場(chǎng)。借助這個(gè)平臺(tái),凱普林將更充分地利用歐洲先進(jìn)技術(shù),為歐洲客戶提供全方位、更快速的近距離服務(wù),并逐步覆蓋以歐洲為核心的整個(gè)EMEA市場(chǎng)。該研發(fā)中心的創(chuàng)建,是中國(guó)企業(yè)走出去的積極實(shí)踐,為中國(guó)激光行業(yè)國(guó)際化增添了新動(dòng)力。

凱普林歐洲公司由擁有二十余年激光行業(yè)及技術(shù)經(jīng)驗(yàn)的Marcel Marchiano博士和Jens Biesenbach博士負(fù)責(zé)。Marcel Marchiano博士是Dilas的創(chuàng)始人,帶領(lǐng)Dilas成為世界領(lǐng)先的半導(dǎo)體激光器公司。Dilas與Coherent合并后,他曾擔(dān)任Coherent副總裁,全面管理該公司半導(dǎo)體激光器業(yè)務(wù)。Jens Biesenbach博士擔(dān)任Dilas的CTO多年,長(zhǎng)期保持了Dilas在全球半導(dǎo)體激光器領(lǐng)域的技術(shù)優(yōu)勢(shì)。二位專家的加入,將促進(jìn)凱普林在半導(dǎo)體激光器、尤其是巴條相關(guān)技術(shù)的快速發(fā)展。

歐洲分公司將作為凱普林歐洲研發(fā)中心承擔(dān)技術(shù)研發(fā)任務(wù),并兼具銷售和服務(wù)中心功能。結(jié)合中德技術(shù)之后的凱普林,將進(jìn)一步完善產(chǎn)品線,不斷提升產(chǎn)品標(biāo)準(zhǔn)及服務(wù)水平,為國(guó)內(nèi)外客戶創(chuàng)造更大價(jià)值。

6月23日,長(zhǎng)光華芯宣布完成1.5億元人民幣C輪融資的工商變更,標(biāo)志著2019年7月啟動(dòng)的C輪融資順利完成。本輪融資由華泰證券旗下伊犁蘇新投資基金領(lǐng)投,國(guó)投(寧波)科技成果轉(zhuǎn)化創(chuàng)業(yè)投資基金、南京道豐投資跟投,含蘇州芯誠(chéng)、蘇州芯同兩個(gè)長(zhǎng)光華芯員工股權(quán)激勵(lì)平臺(tái),總?cè)谫Y額1.5億元。

長(zhǎng)光華芯成立于2012年,依托中國(guó)科學(xué)院長(zhǎng)春光機(jī)所創(chuàng)辦,致力于高功率半導(dǎo)體激光器芯片、高效率VCSEL芯片、高速光通信芯片及相關(guān)光電器件和應(yīng)用系統(tǒng)的研發(fā)生產(chǎn)和銷售,已建成從芯片設(shè)計(jì)、MOCVD(外延)、光刻、解理/鍍膜、封裝測(cè)試、光纖耦合、直接半導(dǎo)體激光器等完整的工藝平臺(tái)和量產(chǎn)線,是全球少數(shù)幾家研發(fā)和量產(chǎn)高功率半導(dǎo)體激光器芯片的公司。公司高亮度單管芯片和光纖耦合輸出模塊、高功率巴條和疊陣等產(chǎn)品,在功率、亮度、光電轉(zhuǎn)換效率、壽命等方面屢次突破,獲多項(xiàng)專利,與全球先進(jìn)水平同步。

截至目前,長(zhǎng)光華芯至今已完成四輪超3億元融資。企查查顯示,長(zhǎng)光華芯2012年獲得奧普光電天使輪融資;2016年獲得東湖創(chuàng)投等A輪融資;2018年7月,長(zhǎng)光華芯順利完成1.5億元B輪融資;C輪1.5億元融資于2020年6月23日完成。

本次C輪融資完成后,長(zhǎng)光華芯將進(jìn)一步深化“一平臺(tái),一支點(diǎn),橫向擴(kuò)展,縱向延伸”的戰(zhàn)略布局。同時(shí),長(zhǎng)光華芯于2019年啟動(dòng)了IPO進(jìn)程,本次融資還能夠加強(qiáng)公司和券商的緊密合作,并為公司IPO借力資本市場(chǎng)快速發(fā)展奠定了基礎(chǔ)。

此外,借助本次融資,長(zhǎng)光華芯完善了員工股權(quán)激勵(lì)機(jī)制。蘇州芯誠(chéng)和蘇州芯同兩個(gè)員工股權(quán)激勵(lì)平臺(tái)的參與,意味著為公司作出突出貢獻(xiàn)的核心骨干能夠以股東的身份參與企業(yè)決策、分享利潤(rùn),真正實(shí)現(xiàn)與企業(yè)共同成長(zhǎng),共同發(fā)展,為長(zhǎng)光華芯的人才引進(jìn)注入一劑強(qiáng)心針。

日前,大眾宣布增持QuantumScape股份,額外向其投資2億美金。大眾表示此次投資是為了推動(dòng)固態(tài)電池技術(shù)的聯(lián)合開(kāi)發(fā)。在未來(lái),固態(tài)電池有望大幅增加續(xù)航里程,并進(jìn)一步縮短充電時(shí)間。

大眾汽車零部件管理委員會(huì)主席托馬斯·施莫爾表示:“我們正與合作伙伴QuantumScape一起取得技術(shù)進(jìn)步。新增投資將有效加強(qiáng)和加快雙方共同開(kāi)發(fā)工作。”自2018年以來(lái),大眾集團(tuán)和QuantumScape也一直在合作成立一家合資企業(yè),以實(shí)現(xiàn)固態(tài)電池的工業(yè)級(jí)生產(chǎn)。

大眾電池業(yè)務(wù)負(fù)責(zé)人弗蘭克·布隆莫表示大眾一直致力于將電動(dòng)汽車成為汽車市場(chǎng)的主流。在這方面,在電池領(lǐng)域的強(qiáng)勢(shì)地位是一個(gè)決定性因素。“我們正在與QuantumScape確保全球供應(yīng)基礎(chǔ),逐步建立生產(chǎn)能力,并推動(dòng)尖端固態(tài)電池技術(shù)的發(fā)展。我們?cè)谶@方面的重點(diǎn)是長(zhǎng)期戰(zhàn)略伙伴關(guān)系。”

大眾集團(tuán)與QuantumScape的合作始于2012年,此前大眾投QuantumScape超過(guò)1億美元,是最大的汽車股東。要完成高達(dá)2億美元的新追加投資以及大眾汽車在Quantumscape股份的相關(guān)增持仍需遵守各種條件。兩家企業(yè)于2018年成立了一家合資公司,為大眾生產(chǎn)工業(yè)水平的固態(tài)電池。兩家企業(yè)都想建立一個(gè)試點(diǎn)工廠。預(yù)計(jì)這些計(jì)劃將在今年內(nèi)得到鞏固。

純電動(dòng)船舶相較于傳統(tǒng)燃油船只,具有大功率、高能效、高清潔的優(yōu)點(diǎn),不過(guò)續(xù)航里程過(guò)短也是一個(gè)不小的短板,但在電池及電控技術(shù)的發(fā)展下,這些壁壘也將會(huì)被逐步清空。

日前,據(jù)國(guó)內(nèi)媒體報(bào)道,國(guó)內(nèi)首艘大型純電動(dòng)商旅客船“君旅號(hào)”,從百年老碼頭武漢關(guān)緩緩駛出,萬(wàn)里長(zhǎng)江黃金水道新能源動(dòng)力通航時(shí)代正式開(kāi)啟。該船采用億緯鋰能配套的磷酸鐵鋰電池,相比同尺度燃油動(dòng)力船舶每年可省油近百噸,無(wú)碳、硫等廢棄污染物排放。其搭載的電池容量相當(dāng)于50輛純電動(dòng)汽車的電池容量,晚上充電4-5個(gè)小時(shí)就可以滿足白天8小時(shí)的續(xù)航需求。

據(jù)了解,“君旅號(hào)”由中國(guó)船舶集團(tuán)有限公司第七一二研究所、第七〇二研究所聯(lián)合研制,可搭乘300名游客。該船具有完全自主知識(shí)產(chǎn)權(quán),關(guān)鍵性能指標(biāo)達(dá)到了國(guó)際先進(jìn)水平,填補(bǔ)了國(guó)內(nèi)在相關(guān)領(lǐng)域的空白。在電池能量密度取得重大突破提升之前,增加電池容量最有效的方式就是增加電池體積。“君旅號(hào)”采用“全鋰電池動(dòng)力+ 吊艙推進(jìn)器”的動(dòng)力系統(tǒng),船上安裝有重達(dá)25噸的大容量鋰電池組,整船電池容量為2.28MWh,相當(dāng)于50臺(tái)電動(dòng)汽車的電池容量。同時(shí),因?yàn)椴捎昧穗姵仳?qū)動(dòng),船內(nèi)的整體噪音水平也極為優(yōu)異。測(cè)試數(shù)據(jù)顯示,全船平均噪音預(yù)估值為54dB(A),優(yōu)于某些豪華品牌轎車車內(nèi)噪音,達(dá)到內(nèi)河綠色船舶3的最高等級(jí)。

事實(shí)上,由于船舶的體積龐大,特別適合使用電池作為能力儲(chǔ)存裝置。并且在快充技術(shù)的加持下,采用純電動(dòng)驅(qū)動(dòng)的船舶,尤其適合內(nèi)河短途航行。隨著相關(guān)政策的支持,及廠商進(jìn)入這一領(lǐng)域。未來(lái),我們的生活中將會(huì)出現(xiàn)更多的純電動(dòng)船舶。

近年來(lái)我國(guó)大力推廣新能源汽車,隨著新能源汽車的發(fā)展和時(shí)間的推移,大規(guī)模的動(dòng)力電池退役。如果回收不當(dāng),不僅影響新能源行業(yè)的可持續(xù)發(fā)展,更會(huì)帶來(lái)一系列的環(huán)保問(wèn)題,因此,當(dāng)動(dòng)力電池在新能源汽車上的使命完成后,如何順利過(guò)渡到下一個(gè)梯次的利用成為了一個(gè)共同關(guān)注的問(wèn)題。

2019年,工業(yè)和信息化部辦公廳和國(guó)家開(kāi)發(fā)銀行辦公廳發(fā)布《關(guān)于加快推進(jìn)工業(yè)節(jié)能與綠色發(fā)展的通知》,通知表示,將重點(diǎn)支持開(kāi)展退役新能源汽車動(dòng)力蓄電池梯級(jí)利用和再利用。

動(dòng)力電池回收一般有兩種處理方式,一種是將其分解,用其原材料制造新電池,另一種則是用于電網(wǎng)級(jí)的儲(chǔ)能。這樣能夠延長(zhǎng)動(dòng)力電池的壽命,為社會(huì)創(chuàng)造經(jīng)濟(jì)價(jià)值。而今年是動(dòng)力電池回收市場(chǎng)爆發(fā)年,初步預(yù)測(cè)約有20萬(wàn)噸電池亟待回收。報(bào)廢的動(dòng)力電池金屬含量遠(yuǎn)高于礦石,將其中的鋰、鈷、鎳等有價(jià)金屬加以回收,再生利用,能夠提高資源利用效率,減少進(jìn)口,降低對(duì)外依存度。如果能夠?qū)⑦@些退役電池最大限度地使用,這將大大降低企業(yè)的運(yùn)營(yíng)成本和節(jié)約國(guó)家資源,同時(shí)也是為社會(huì)減少垃圾排放。

回收再利用的動(dòng)力電池可應(yīng)用到家用,與家庭屋頂光伏系統(tǒng)相結(jié)合實(shí)現(xiàn)發(fā)電與儲(chǔ)能系統(tǒng)。“動(dòng)力電池能量墻+光伏+儲(chǔ)能套利”的模式在未來(lái)家用電池儲(chǔ)能方面有著良好的發(fā)展前景。同時(shí)動(dòng)力電池也可以在商用和工業(yè)用電中得到有效發(fā)揮。在商業(yè)寫(xiě)字樓中技術(shù)型企業(yè)通過(guò)級(jí)聯(lián)技術(shù)突破梯次利用的技術(shù)瓶頸,助力電化學(xué)儲(chǔ)能電站的大規(guī)模推廣,使得電池模塊化,兼容不同廠家、不同老化程度、不同類型的電池的使用壽命,降低后期運(yùn)維成本。最后,通信基站是一個(gè)非常適合動(dòng)力電池梯次利用的場(chǎng)景,隨著5G網(wǎng)絡(luò)基站密度的提升,對(duì)于梯次利用動(dòng)力電池的需求也會(huì)逐漸增加。

按照現(xiàn)有市場(chǎng)的發(fā)展,動(dòng)力電池組回收利用市場(chǎng)規(guī)模將在2020年達(dá)到65億元左右,其中梯級(jí)利用市場(chǎng)規(guī)模約41億,再生利用市場(chǎng)規(guī)模24億元。到2023年,市場(chǎng)規(guī)模合計(jì)將達(dá)到150億元,其中梯級(jí)利用的市場(chǎng)規(guī)模約57億元,再生利用市場(chǎng)規(guī)模約93億元。動(dòng)力電池回收利用市場(chǎng)不斷擴(kuò)大,將成為下一個(gè)逐利點(diǎn)。

隨著綠色能源理念的深入人心,一個(gè)橫跨光伏和建材的新興行業(yè)——BIPV(光伏建筑一體化)正處在爆發(fā)的前夕。面對(duì)這樣一個(gè)萬(wàn)億級(jí)的市場(chǎng),作為光伏行業(yè)領(lǐng)軍企業(yè)之一的隆基新能源,正全力布局BIPV新藍(lán)海,即將推出一款全新的BIPV產(chǎn)品。

日前,隆基股份宣布公司首個(gè)BIPV示范項(xiàng)目——湯姆森電氣BIPV屋頂項(xiàng)目正式開(kāi)工。開(kāi)工儀式在位于西咸新區(qū)的湯姆森電氣產(chǎn)業(yè)園隆重舉行,該項(xiàng)目的開(kāi)工,預(yù)示著隆基即將上市的BIPV產(chǎn)品正式進(jìn)入示范應(yīng)用階段。據(jù)悉,該項(xiàng)目將先進(jìn)行屋頂結(jié)構(gòu)加固和改造,并在7月正式進(jìn)行BIPV產(chǎn)品鋪設(shè),預(yù)計(jì)將于7月底建成完工,并在隆基BIPV新品上市之際正式交付使用。

該項(xiàng)目的投入運(yùn)營(yíng)將為隆基BIPV產(chǎn)品及解決方案提供更為詳細(xì)的運(yùn)營(yíng)示范和實(shí)證數(shù)據(jù)。這些數(shù)據(jù)將給隆基BIPV產(chǎn)品及解決方案在更多行業(yè)和企業(yè)應(yīng)用中提供有力支撐。BIPV是解決近零能耗建筑用電用能需求的關(guān)鍵技術(shù)因素,隨著近年來(lái)光伏產(chǎn)業(yè)鏈成本的快速降低,使得光伏產(chǎn)業(yè)從光伏電站走向BIPV,行業(yè)由政策依賴走向無(wú)補(bǔ)貼時(shí)代,自發(fā)性市場(chǎng)需求的崛起將打開(kāi)BIPV發(fā)展的廣闊空間。

據(jù)悉,近期西安市重點(diǎn)項(xiàng)目觀摩團(tuán)到訪隆基股份,隨著新基建、中國(guó)制造2025進(jìn)程的不斷加快,未來(lái)相當(dāng)長(zhǎng)一段時(shí)間內(nèi),新建工業(yè)建筑將持續(xù)保持高速增長(zhǎng)的同時(shí),對(duì)建筑的能效水平、綠色可持續(xù)發(fā)展也提供了更高的要求。基于國(guó)家和地方政府對(duì)綠色建筑、綠色制造的政策支持,工商業(yè)界對(duì)環(huán)保和節(jié)能的意識(shí)不斷加強(qiáng),我國(guó)的建筑資源為BIPV市場(chǎng)提供萬(wàn)億級(jí)的龐大市場(chǎng)空間。

隆基股份表示,2020年是BIPV崛起的起點(diǎn),BIPV的投資收益可以在20-25年內(nèi)把投資建設(shè)整棟房子的投入收回來(lái)。隨著B(niǎo)IPV投資成本持續(xù)下降、行業(yè)標(biāo)準(zhǔn)陸續(xù)完善、認(rèn)證資質(zhì)不斷完備,市場(chǎng)增長(zhǎng)有望加速。現(xiàn)在,或許就迎來(lái)了BIPV騰飛的最佳時(shí)機(jī)。

隆基股份此前透露,在中國(guó),隆基對(duì)于BIPV的介入主要針對(duì)大公司工業(yè)園、物流等大客戶,暫時(shí)還不會(huì)向居民推開(kāi)。

2020年5月27日,由MarketsandMarkets?編寫(xiě)的最新市場(chǎng)研究報(bào)告 “ 碳纖維預(yù)浸帶市場(chǎng)2025年全球預(yù)測(cè)”發(fā)布,全球碳纖維預(yù)浸帶市場(chǎng)規(guī)模預(yù)計(jì)將從2020年的15億美元增長(zhǎng)到2025年的26億美元,復(fù)合年增長(zhǎng)率為12.0%。

預(yù)浸料帶主要用于航空航天和體育用品行業(yè),用于制造機(jī)翼翼梁、機(jī)身蒙皮、自行車車架、高爾夫球桿等;它們還用于風(fēng)能、汽車、管道和油箱、醫(yī)療行業(yè)、渦輪葉片、化妝品部件、假肢和其他應(yīng)用。自動(dòng)纖維放置和自動(dòng)膠帶鋪放等新技術(shù)的出現(xiàn),為生產(chǎn)復(fù)合材料零件提供了精確、快速和經(jīng)濟(jì)的復(fù)合材料鋪層。目前在碳纖維預(yù)浸帶的主要市場(chǎng)競(jìng)爭(zhēng)者包括:日本帝人、日本東麗、美國(guó)赫氏、日本三菱化學(xué)、德國(guó)SGL等。

就樹(shù)脂種類而言,環(huán)氧樹(shù)脂在碳纖維預(yù)浸帶市場(chǎng)中占主要份額。環(huán)氧樹(shù)脂是用于碳纖維預(yù)浸帶的最廣泛使用的樹(shù)脂。它作為一種熱固性樹(shù)脂,以其出色的機(jī)械、電氣和高耐熱性能而聞名,此外它也可用于多種固化劑。與其他樹(shù)脂相比,它具有更好的物理、機(jī)械和粘合性能,并且收縮率低。使用環(huán)氧樹(shù)脂作為基體配制的碳纖維預(yù)浸料帶具有改進(jìn)的韌性、沖擊強(qiáng)度以及抗潮性和耐腐蝕性。

就成型工藝而言,在預(yù)測(cè)期內(nèi)熱熔制造工藝將在全球碳纖維預(yù)浸料帶市場(chǎng)中占據(jù)最大份額。在熱熔體制造過(guò)程中,通過(guò)使用加熱和壓力將纖維浸漬到樹(shù)脂中。由于使用了水性和無(wú)溶劑的粘合劑,它也是一種環(huán)境友好的工藝。在熱熔工藝中,溶劑百分比極低的樹(shù)脂用于制造碳纖維預(yù)浸料帶。該過(guò)程需要較少的涂覆,并且可以在沒(méi)有基板熱應(yīng)力的情況下進(jìn)行高速生產(chǎn)。該工藝用于制造航空航天、體育用品、海洋、風(fēng)能、醫(yī)療和其他行業(yè)的碳纖維預(yù)浸料帶。

就應(yīng)用領(lǐng)域而言,航空航天與國(guó)防最終用途行業(yè)仍將是全球碳纖維預(yù)浸帶最大市場(chǎng)。近年來(lái)航空業(yè)的增長(zhǎng)明顯,預(yù)計(jì)未來(lái)二十年,全球飛機(jī)機(jī)隊(duì)規(guī)模將翻一番。碳纖維帶以預(yù)浸料帶的形式在航空航天工業(yè)中大量使用。碳纖維預(yù)浸料帶比其他傳統(tǒng)的航空航天材料具有更高的比強(qiáng)度,因此有助于在結(jié)構(gòu)和空氣動(dòng)力學(xué)方面進(jìn)行更有效的設(shè)計(jì)。另外,飛機(jī)上的碳纖維帶可實(shí)現(xiàn)高強(qiáng)度、高剛度和高耐磨性。它們用于飛機(jī)的一級(jí)和二級(jí)結(jié)構(gòu)。

按區(qū)域市場(chǎng)計(jì)算,北美是2019年最大的碳纖維帶市場(chǎng)。2019年北美地區(qū)碳纖維預(yù)浸帶的增長(zhǎng)主要來(lái)自該地區(qū)航空航天和國(guó)防工業(yè)的需求。由于產(chǎn)品創(chuàng)新和技術(shù)進(jìn)步,預(yù)計(jì)航空航天和國(guó)防、體育用品、船舶和其他行業(yè)對(duì)碳纖維帶的需求將增長(zhǎng)。改進(jìn)的碳纖維帶復(fù)合材料技術(shù)解決方案,卓越的性能以及在各種最終用途行業(yè)中的滲透率不斷提高,進(jìn)一步推動(dòng)了該地區(qū)市場(chǎng)的增長(zhǎng)。

2020年由于COVID-19的影響,全球碳纖維帶市場(chǎng)將下降。意大利、法國(guó)、德國(guó)和英國(guó)以及其他國(guó)家/地區(qū)的汽車制造停產(chǎn),疫情對(duì)這些行業(yè)對(duì)復(fù)合材料的需求產(chǎn)生了不利影響。

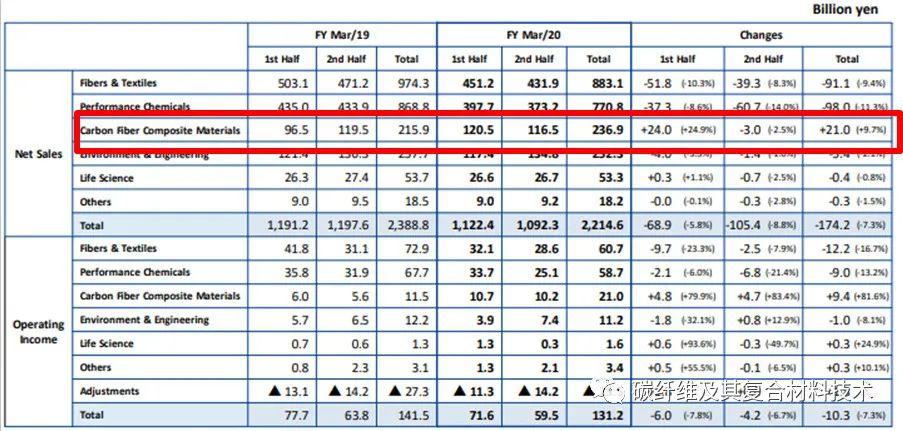

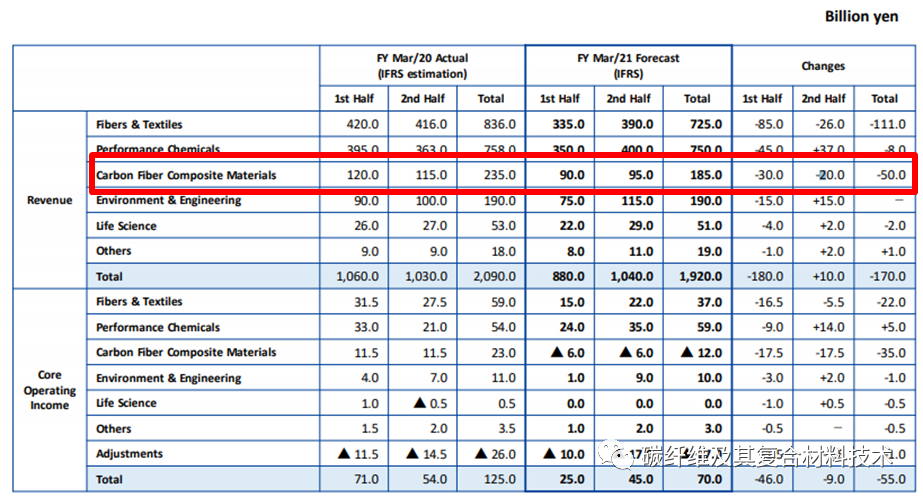

近日,日本東麗公司公布了2019財(cái)年(2019年4月1日到2020年3月31日)公司業(yè)務(wù)收入,在全球經(jīng)濟(jì)形勢(shì)不穩(wěn)狀態(tài)下,公司碳纖維復(fù)合材料(CFRP)業(yè)務(wù)仍然實(shí)現(xiàn)了9.7%的增長(zhǎng),但由于受到波音公司飛機(jī)停飛、新冠疫情等影響,預(yù)計(jì)2020財(cái)年公司碳纖維及其復(fù)合材料業(yè)務(wù)將大幅下滑,下降幅度達(dá)到50%。

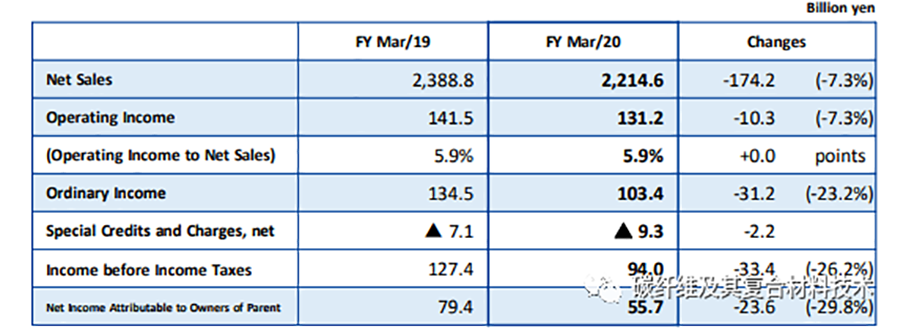

從日本東麗公司綜合業(yè)務(wù)板塊而言:2019年財(cái)年?yáng)|麗公司所有業(yè)務(wù)板塊的銷售凈值由2018財(cái)年的2.38萬(wàn)億日元下降到2019財(cái)年的2.21萬(wàn)億日元,下降幅度為7.3%。而總收入也由2018年財(cái)年1415億日元下降到1312億日元,下降幅度10.3%。

從日本東麗公司碳纖維復(fù)合材料業(yè)務(wù)板塊而言:2019年財(cái)年?yáng)|麗公司所有業(yè)務(wù)板塊的銷售凈值由2018財(cái)年的2159億日元提高到2019財(cái)年的2369億日元,增長(zhǎng)幅度為9.7%。但是從半年銷售收入可以看出,在2019財(cái)年上半年,公司碳纖維復(fù)合材料業(yè)務(wù)增長(zhǎng)了24.9%,而下半年業(yè)務(wù)已經(jīng)下降了2.5%。

從日本東麗公司碳纖維復(fù)合材料具體應(yīng)用板塊而言:日本東麗公司按照碳纖維復(fù)合材料應(yīng)用領(lǐng)域?qū)ζ錁I(yè)務(wù)收入進(jìn)行了細(xì)分,其中東麗公司航空航天領(lǐng)域用碳纖維復(fù)合材料銷售凈額由2018年財(cái)年的969億日元提高到2019財(cái)年的1079億日元,增幅為11%;此外工業(yè)領(lǐng)域用碳纖維復(fù)合材料也提高10%,但體育休閑用碳纖維復(fù)合材料銷售凈額則出現(xiàn)3%的下降。

根據(jù)東麗公司公布的未來(lái)年度規(guī)劃,預(yù)計(jì)在2020財(cái)年(2020.04.01—2021.03.31)公司碳纖維復(fù)合材料銷售收入將由2350億日元下降到1850億日元,下降幅度高達(dá)50%,其中前半年下降幅度為30%,下半年下降幅度為20%。

2020年6月,中科院寧波材料所在國(guó)產(chǎn)高強(qiáng)高模碳纖維制備技術(shù)領(lǐng)域再次實(shí)現(xiàn)重大突破,成功研制出CNI QM65(M65J級(jí))高強(qiáng)高模碳纖維,該產(chǎn)品經(jīng)過(guò)國(guó)內(nèi)4家專業(yè)檢測(cè)機(jī)構(gòu)測(cè)試,纖維模量均穩(wěn)定超過(guò)630GPa,其中產(chǎn)品拉伸模量最高已達(dá)639GPa。

(1)寧波材料所形成國(guó)產(chǎn)M65J級(jí)碳纖維小批量制備能力

2020年1月初,中科院寧波材料所順利實(shí)現(xiàn)了拉伸模量610GPa的高強(qiáng)高模碳纖維小批量穩(wěn)定制備,為了攻關(guān)更高級(jí)別產(chǎn)品,寧波材料所科研人員著重從纖維微觀結(jié)構(gòu)設(shè)計(jì)與可控調(diào)控出發(fā),先后突破了高品質(zhì)原絲可控成型、石墨化微晶結(jié)構(gòu)可控增長(zhǎng)、高效表面結(jié)構(gòu)設(shè)計(jì)與調(diào)控等系列化關(guān)鍵技術(shù),成功實(shí)現(xiàn)了CNI QM65(M65J級(jí))高強(qiáng)高模碳纖維制備技術(shù)突破。

寧波材料所噸級(jí)中試平臺(tái)研制的CNI QM65(M65J級(jí))高強(qiáng)高模碳纖維經(jīng)過(guò)北京化工大學(xué)等4家專業(yè)機(jī)構(gòu)測(cè)試,結(jié)果顯示纖維模量均高于630GPa,其中測(cè)試樣品的拉伸模量最高639GPa、拉伸強(qiáng)度最高4100MPa。

(2)CNI QM65(M65J級(jí))高強(qiáng)高模碳纖維檢測(cè)報(bào)告及數(shù)據(jù)

目前國(guó)外已經(jīng)商品化的高強(qiáng)高模碳纖維產(chǎn)品中最高模量為日本東麗M60J纖維的588GPa。雖然日本東麗公司已經(jīng)突破M65J級(jí)碳纖維制備技術(shù),但同樣屬于小試產(chǎn)品,未真正形成大規(guī)模生產(chǎn),因此產(chǎn)品關(guān)鍵參數(shù)尚不明確,但預(yù)估產(chǎn)品模量在630-640GPa之間。此外,日本帝人公司(原東邦)UM68纖維拉伸模量650GPa(強(qiáng)度3.33GPa)同樣屬于小試產(chǎn)品,未實(shí)現(xiàn)商品化。

寧波材料所CNI QM65(M65J級(jí))高強(qiáng)高模碳纖維研發(fā)成功標(biāo)志著在高強(qiáng)高模碳纖維制備技術(shù)領(lǐng)域,國(guó)內(nèi)已經(jīng)由長(zhǎng)期跟跑實(shí)現(xiàn)了并跑,寧波材料所國(guó)產(chǎn)高強(qiáng)高模碳纖維領(lǐng)先的制備技術(shù)將進(jìn)一步帶動(dòng)國(guó)內(nèi)在該領(lǐng)域的創(chuàng)新發(fā)展。

自去年1月債務(wù)危機(jī)爆發(fā)以來(lái),上市公司康得新復(fù)合材料集團(tuán)股份有限公司(證券簡(jiǎn)稱:*ST康得 002450)已停牌近一年,期間證監(jiān)會(huì)下發(fā)《行政處罰事先告知書(shū)》、公司創(chuàng)始人鐘玉被捕等一系列事件,讓公司的前景處于不確定性之中。

6月23日,康得新大股東康得集團(tuán)旗下碳纖維企業(yè)中安信科技有限公司(下稱“中安信”)的破產(chǎn)重整申請(qǐng)已獲法院受理,按照相關(guān)法規(guī),中安信之前因“中信建投證券股份有限公司與康得集團(tuán)、康得復(fù)材、中安信的仲裁案執(zhí)行”而進(jìn)行的土地拍賣(mài),也將被中止。

中安信成立于2011年7月5日,法定代表人為康得新創(chuàng)始人鐘玉,實(shí)繳資本6.5億元,主要業(yè)務(wù)是研發(fā)、生產(chǎn)和銷售工業(yè)及民用碳纖維及其復(fù)合材料制品。康得新曾在2018年5月回復(fù)深交所問(wèn)詢函的公告中表示,中安信、康得復(fù)材2016年下半年開(kāi)始陸續(xù)投產(chǎn),伴隨著產(chǎn)能釋放已經(jīng)實(shí)現(xiàn)正向經(jīng)營(yíng)性現(xiàn)金流,具備獨(dú)立的盈利能力和融資能力,并已取得國(guó)家開(kāi)發(fā)銀行的授信。

對(duì)于陷入該次拍賣(mài)所涉及的仲裁案,相關(guān)知情人士認(rèn)為是康得集團(tuán)擅自用印,致使中安信為康得集團(tuán)“以持有的康得新股票進(jìn)行質(zhì)押貸款”提供連帶擔(dān)保而造成的。并表示:“這不是中安信的債務(wù),是康得集團(tuán)不能向民生銀行履約還款后,違規(guī)用中安信為其提供了擔(dān)保。在沒(méi)有召集董事會(huì)、股東會(huì)的情況下,康得方用中安信公章在北仲的調(diào)解書(shū)上用印同意擔(dān)保,嚴(yán)重?fù)p害了中安信利益。”

2020年6月18日,中星乾景數(shù)據(jù)技術(shù)(陜西)有限公司與銅川市政府正式簽訂“銅川二號(hào)”遙感衛(wèi)星合同。衛(wèi)星總體由英國(guó)Open Cosmos公司落地在銅川的拓宇星途科技有限公司研制并生產(chǎn),由中星乾景數(shù)據(jù)技術(shù)(陜西)有限公司提供遙感相機(jī)及數(shù)據(jù)處理業(yè)務(wù)。

“銅川二號(hào)”衛(wèi)星具有最高0.5米分辨率,17公里幅寬,多光譜觀測(cè)和側(cè)擺拍攝能力。該立方星僅18U,重20公斤,入軌前體積為30x30x20厘米,入軌后展開(kāi)為30x30x80厘米。為滿足客戶應(yīng)急拍攝的需求,該衛(wèi)星具備最短6小時(shí)的快速反應(yīng)遙感拍攝能力。“銅川二號(hào)”衛(wèi)星總指揮OpenCosmos公司創(chuàng)始人賴晗表示,“銅川二號(hào)”衛(wèi)星突破了同類遙感衛(wèi)星的技術(shù)瓶頸,大大降低了衛(wèi)星及發(fā)射成本,各項(xiàng)指標(biāo)已經(jīng)超越國(guó)內(nèi)外同類商業(yè)衛(wèi)星的,為遙感應(yīng)用的大范圍普及掃平了技術(shù)障礙。由于該衛(wèi)星的先進(jìn)性和極高投資回報(bào)比,國(guó)內(nèi)外多家政府客戶對(duì)采購(gòu)該類衛(wèi)星表達(dá)出強(qiáng)烈興趣。下一階段,中星乾景將與OpenCosmos廣泛聯(lián)合國(guó)內(nèi)外的遙感衛(wèi)星,采用共享星座的模式,力爭(zhēng)短時(shí)間內(nèi)將重訪率迅速提高,滿足各個(gè)領(lǐng)域客戶的需求。預(yù)計(jì)明年將會(huì)有5顆以上的亞米級(jí)遙感衛(wèi)星加入共享星座。

近年來(lái),銅川市政府投入巨資建成了銅川航天科技產(chǎn)業(yè)園,在全國(guó)范圍內(nèi)廣泛開(kāi)展招商引資活動(dòng),吸引了包括深藍(lán)航天、OpenCosmos(英國(guó)) 、中星乾景、星宇航泰等企業(yè)入住園區(qū),構(gòu)建了完整的商業(yè)航天產(chǎn)業(yè)鏈。“銅川二號(hào)”衛(wèi)星將優(yōu)先服務(wù)于銅川市及陜西省的政府及企業(yè)用戶,遙感應(yīng)用將廣泛服務(wù)于國(guó)土監(jiān)測(cè)、污染治理、農(nóng)情監(jiān)測(cè)、智慧城市等領(lǐng)域。同時(shí)可以根據(jù)國(guó)內(nèi)外用戶的需要隨時(shí)提供覆蓋全球的遙感服務(wù)。衛(wèi)星的發(fā)射和測(cè)控將優(yōu)先考慮銅川航天科技產(chǎn)業(yè)園入駐的火箭及衛(wèi)星測(cè)控公司,力爭(zhēng)在短時(shí)間內(nèi)帶動(dòng)銅川航天產(chǎn)業(yè)的發(fā)展,早日實(shí)現(xiàn)彎道超車!

北京時(shí)間6月23日9時(shí)43分,中國(guó)在西昌衛(wèi)星發(fā)射中心用長(zhǎng)征三號(hào)乙運(yùn)載火箭,成功發(fā)射北斗系統(tǒng)第55顆導(dǎo)航衛(wèi)星暨北斗三號(hào)最后一顆全球組網(wǎng)衛(wèi)星。至此,北斗三號(hào)全球衛(wèi)星導(dǎo)航系統(tǒng)星座部署全面完成,比原計(jì)劃提前半年。

此次發(fā)射的衛(wèi)星是北斗三號(hào)全球衛(wèi)星導(dǎo)航系統(tǒng)第三顆地球同步軌道衛(wèi)星(GEO衛(wèi)星,被五院北斗人稱為“吉星”)。GEO系列衛(wèi)星雖然數(shù)量不多,但是作用關(guān)鍵,作為一顆駐守在高軌天疆的“大塊頭”,該衛(wèi)星肩負(fù)顯著增強(qiáng)北斗三號(hào)整體技術(shù)指標(biāo)的職責(zé),還攜帶了很多神器,為北斗三號(hào)在軌運(yùn)行和應(yīng)用之路開(kāi)疆拓土。

隨著此次發(fā)射的成功,北斗三號(hào)30顆組網(wǎng)衛(wèi)星已全部到位,北斗三號(hào)全球衛(wèi)星導(dǎo)航系統(tǒng)星座部署全面完成。北斗三號(hào)全球衛(wèi)星導(dǎo)航系統(tǒng)由MEO衛(wèi)星(地球中圓軌道衛(wèi)星)、IGSO衛(wèi)星(傾斜地球同步軌道衛(wèi)星)和GEO衛(wèi)星(地球靜止軌道衛(wèi)星)三種不同軌道的衛(wèi)星組成,包括24顆MEO衛(wèi)星,3顆IGSO衛(wèi)星和3顆GEO衛(wèi)星。相對(duì)于靈動(dòng)活潑的MEO衛(wèi)星和飄逸優(yōu)雅的IGSO衛(wèi)星,“吉星”衛(wèi)星家族運(yùn)行在離地球36000公里的軌道上。

“吉星”采用的衛(wèi)星平臺(tái),正是五院研制的東方紅三B(導(dǎo)航)衛(wèi)星平臺(tái),是我國(guó)現(xiàn)役規(guī)模較大的衛(wèi)星平臺(tái)之一。強(qiáng)大的承載能力讓衛(wèi)星具備無(wú)線電導(dǎo)航、無(wú)線電測(cè)定、星基增強(qiáng)、精密單點(diǎn)定位、功率增強(qiáng)、站間時(shí)間同步和定位六大本領(lǐng),可為我國(guó)及周邊地區(qū)用戶提供導(dǎo)航及增強(qiáng)服務(wù)。

“吉星”家族沿襲了北斗系統(tǒng)最鮮明的特色,有源定位和短報(bào)文通信,是中國(guó)北斗系統(tǒng)的創(chuàng)舉。有源定位,利用無(wú)線電測(cè)定技術(shù),這可是北斗特有的“基因”,通過(guò)兩顆GEO導(dǎo)航衛(wèi)星聯(lián)手,不僅能回答用戶“我在哪”,還能告訴關(guān)注著用戶行蹤的相關(guān)方“你在哪”,在搜救、漁業(yè)等領(lǐng)域被廣泛使用,是保障民生安全的“千里眼”。北斗三號(hào)的短報(bào)文通信能力顯著提升,信息發(fā)送能力從一次120漢字提升到一次1200漢字,突發(fā)情況時(shí)無(wú)需字斟句酌,足以將情節(jié)一次性說(shuō)清楚,還可發(fā)送圖片等信息,應(yīng)用場(chǎng)景更為豐富。此外,北斗三號(hào)的服務(wù)能力較北斗二號(hào)拓展了10倍,在通信、電力、金融、測(cè)繪交通、漁業(yè)、農(nóng)業(yè)、林業(yè)等領(lǐng)域,更多的人可以享受到北斗導(dǎo)航系統(tǒng)的普惠服務(wù)。

今年3月份,北斗三號(hào)第二顆GEO衛(wèi)星就位后,北斗系統(tǒng)新體制下有源定位功能得到驗(yàn)證,拉開(kāi)了無(wú)線電測(cè)定功能全面升級(jí)的序章。隨著第三顆“吉星”的入列,北斗三號(hào)“吉星”將在赤道上拉開(kāi)更大距離,為“一帶一路”沿線更廣闊的區(qū)域提供服務(wù),北斗特色將躍升到一個(gè)新的高度!

目前,全世界一半以上的國(guó)家都開(kāi)始使用北斗系統(tǒng)。后續(xù),中國(guó)北斗將持續(xù)參與國(guó)際衛(wèi)星導(dǎo)航事務(wù),推進(jìn)多系統(tǒng)兼容共用,開(kāi)展國(guó)際交流合作,根據(jù)世界民眾需求推動(dòng)北斗海外應(yīng)用,共享北斗最新發(fā)展成果。2035年,中國(guó)將建設(shè)完善更加泛在、更加融合、更加智能的綜合時(shí)空體系,進(jìn)一步提升時(shí)空信息服務(wù)能力,為人類走得更深更遠(yuǎn)做出中國(guó)貢獻(xiàn)。

此次發(fā)射的北斗導(dǎo)航衛(wèi)星和配套運(yùn)載火箭分別由中國(guó)航天科技集團(tuán)有限公司所屬的中國(guó)空間技術(shù)研究院和中國(guó)運(yùn)載火箭技術(shù)研究院抓總研制。這是長(zhǎng)征系列運(yùn)載火箭的第336次飛行。

據(jù)外媒報(bào)道,由馬斯克創(chuàng)立的火箭和航天器制造公司SpaceX,向加拿大電信監(jiān)管機(jī)構(gòu)無(wú)線電電視和電信委員會(huì)(CRTC)申請(qǐng)了基本國(guó)際電信服務(wù)(BITS)許可。

如果成功獲得了BITS許可證,則意味著SpaceX在理論上可以嘗試提供更多的無(wú)線電信服務(wù),例如語(yǔ)音和數(shù)據(jù)服務(wù)。但是目前,該應(yīng)用側(cè)重于高速互聯(lián)網(wǎng),通過(guò)公司現(xiàn)有的近地衛(wèi)星網(wǎng)絡(luò)直接傳輸?shù)睫r(nóng)村家庭和企業(yè)。

事實(shí)上,加拿大遠(yuǎn)非SpaceX試圖提供互聯(lián)網(wǎng)服務(wù)的唯一區(qū)域。該公司計(jì)劃在今年晚些時(shí)候通過(guò)一家名為Starlink的子公司,在美國(guó)提供高速互聯(lián)網(wǎng)服務(wù),然后“在2021年之前迅速擴(kuò)展到人口稠密的全球范圍”。

隨著Starlink 與OneWeb 均計(jì)劃于2021 年左右提供全球服務(wù),低軌衛(wèi)星產(chǎn)業(yè)將迎來(lái)重大發(fā)展機(jī)遇。目前,國(guó)內(nèi)低軌衛(wèi)星產(chǎn)業(yè)處于起步期,隨著衛(wèi)星互聯(lián)網(wǎng)被納入新基建范疇,未來(lái)技術(shù)升級(jí)以及商業(yè)模式的創(chuàng)新都將刺激更多的資本投入低軌衛(wèi)星這個(gè)領(lǐng)域。

從業(yè)務(wù)屬性來(lái)看,衛(wèi)星電視直播和衛(wèi)星音頻業(yè)務(wù)為單向傳輸,且對(duì)時(shí)延敏感性較低,低軌衛(wèi)星在這兩塊業(yè)務(wù)比較優(yōu)勢(shì)較小。而寬帶、固定和移動(dòng)通信都是雙向通信業(yè)務(wù),低軌衛(wèi)星的高通量及低時(shí)延特性在這三個(gè)業(yè)務(wù)具有突出優(yōu)勢(shì)。

展望未來(lái),低軌衛(wèi)星通信具備廣泛應(yīng)用場(chǎng)景,典型應(yīng)用場(chǎng)景包括低軌衛(wèi)星互聯(lián)網(wǎng)、航天互聯(lián)網(wǎng)、車聯(lián)網(wǎng)、基站回傳以及天基物聯(lián)網(wǎng)等。

航天海鷹衛(wèi)星運(yùn)營(yíng)西北研發(fā)中心(下簡(jiǎn)稱“西北研發(fā)中心”)將于7月1日正式啟用,作為航天海鷹衛(wèi)星運(yùn)營(yíng)事業(yè)部在西北地區(qū)的分支機(jī)構(gòu),承擔(dān)著航天器測(cè)運(yùn)控技術(shù)研發(fā)與創(chuàng)新、市場(chǎng)應(yīng)用拓展,以及為客戶提供一站式托管服務(wù)的職能,是航天海鷹衛(wèi)星運(yùn)營(yíng)事業(yè)部開(kāi)拓商業(yè)航天市場(chǎng)的重要舉措。

目前,我國(guó)空間基礎(chǔ)設(shè)施正處于轉(zhuǎn)型發(fā)展關(guān)鍵期,西北研發(fā)中心的成立,響應(yīng)國(guó)家對(duì)民用航天產(chǎn)業(yè)要服務(wù)和“一帶一路”的發(fā)展戰(zhàn)略規(guī)劃,為進(jìn)一步深度拓展和耕耘西北及周邊地區(qū)市場(chǎng),以及讓衛(wèi)星資源更好的服務(wù)社會(huì)打下基礎(chǔ)。

2018年,為積極把握商業(yè)航天產(chǎn)業(yè)市場(chǎng)機(jī)遇,拓展新市場(chǎng)、探索新領(lǐng)域,航天科工三院設(shè)立航天海鷹衛(wèi)星運(yùn)營(yíng)事業(yè)部,面向商業(yè)航天、軍事應(yīng)用、智慧產(chǎn)業(yè)三大領(lǐng)域,依托“新一代數(shù)字地球技術(shù)體系”,為客戶提供天空地一體化、通導(dǎo)遙一體化、測(cè)運(yùn)控一體化技術(shù)的集成創(chuàng)新應(yīng)用和定制化行業(yè)解決方案。結(jié)合線上、線下運(yùn)營(yíng)服務(wù)產(chǎn)品,構(gòu)建“數(shù)據(jù) + 平臺(tái) + 應(yīng)用 + 服務(wù)”的“衛(wèi)星即服務(wù)”新模式。面向產(chǎn)業(yè)鏈上游,開(kāi)展衛(wèi)星托管服務(wù),面向產(chǎn)業(yè)鏈下游,開(kāi)展信息增值服務(wù),與商業(yè)航天產(chǎn)業(yè)鏈上下游攜手打造開(kāi)放化、市場(chǎng)化、國(guó)際化的“衛(wèi)星互聯(lián)網(wǎng)+”新生態(tài)。

順應(yīng)商業(yè)航天蓬勃發(fā)展的新形勢(shì)、新需求,航天海鷹衛(wèi)星運(yùn)營(yíng)事業(yè)部在西安市設(shè)立西北研發(fā)中心,旨在充分利用當(dāng)?shù)氐娜瞬艃?yōu)勢(shì)、區(qū)位優(yōu)勢(shì)和產(chǎn)業(yè)鏈優(yōu)勢(shì),研發(fā)航天器星座運(yùn)維、航天器任務(wù)規(guī)劃與資源調(diào)度、航天器軌道計(jì)算以及航天器故障診斷等核心技術(shù),搭建商業(yè)航天地面服務(wù)網(wǎng)絡(luò),開(kāi)拓商業(yè)航天衛(wèi)星托管服務(wù)、空間信息增值服務(wù)市場(chǎng)。西北研發(fā)中心依托航天科工集團(tuán)大型軍工企業(yè)和央企背景,憑借在商業(yè)航天和衛(wèi)星運(yùn)營(yíng)服務(wù)上的資源優(yōu)勢(shì),打造了面向衛(wèi)星業(yè)主的“衛(wèi)星管家”平臺(tái),支撐“十城十星”計(jì)劃的市場(chǎng)開(kāi)拓和商業(yè)航天星座的基礎(chǔ)運(yùn)維,推廣“衛(wèi)星即服務(wù)”商業(yè)模式,努力在航天軍事應(yīng)用、安全應(yīng)急、交通物流、數(shù)字農(nóng)業(yè)、智慧城市等重大項(xiàng)目落地中發(fā)揮重要作用。

正在開(kāi)發(fā)的“衛(wèi)星管家”平臺(tái)基于“互聯(lián)網(wǎng)+”的產(chǎn)品業(yè)務(wù)形態(tài),為衛(wèi)星業(yè)主和衛(wèi)星制造商提供涵蓋“通、導(dǎo)、遙”測(cè)運(yùn)控和遙感數(shù)傳服務(wù)。產(chǎn)品利用云計(jì)算、大數(shù)據(jù)、微服務(wù)等技術(shù),采用高效、可靠的B/S架構(gòu),能夠有效滿足商業(yè)航天測(cè)運(yùn)控、數(shù)傳等應(yīng)用需求。截止2020年6月底,“衛(wèi)星管家”已接入10余套S/X/UV頻段測(cè)控設(shè)備,已初步具備衛(wèi)星托管服務(wù)能力。

近期又涌現(xiàn)出不少“國(guó)資入主”上市公司的案例, 而根據(jù)高禾投資研究中心的統(tǒng)計(jì)數(shù)據(jù),僅今年以來(lái),國(guó)有資本入主的相關(guān)案例就有49起,相關(guān)上市公司總市值2386.67億元。

一、國(guó)資入主背景及情況統(tǒng)計(jì)

2019年起,國(guó)有企業(yè)混合所有制改革進(jìn)入了加速落地期,而諸多上市公司為促進(jìn)業(yè)務(wù)發(fā)展,引進(jìn)更多的戰(zhàn)略以及業(yè)務(wù)資源,選擇引入國(guó)有資本成為股東,其中一部分公司的實(shí)際控制人也轉(zhuǎn)為國(guó)資委等國(guó)家下屬部門(mén),掀起了“國(guó)資入主潮”。

(一)政策背景

自2015年中央出臺(tái)《中共中央、國(guó)務(wù)院關(guān)于深化國(guó)有企業(yè)改革的指導(dǎo)意見(jiàn)》(中發(fā)〔2015〕22號(hào))和《國(guó)務(wù)院關(guān)于改革和完善國(guó)有資產(chǎn)管理體制的若干意見(jiàn)》(國(guó)發(fā)〔2015〕63號(hào))關(guān)于改組組建國(guó)有資本投資、運(yùn)營(yíng)兩類公司要求,以及2018年國(guó)務(wù)院正式發(fā)布的《國(guó)務(wù)院關(guān)于推進(jìn)國(guó)有資本投資、運(yùn)營(yíng)公司改革試點(diǎn)的實(shí)施意見(jiàn)》(國(guó)發(fā)〔2018〕23號(hào)),“兩類公司”的改組進(jìn)程有了具體的方向以及操作規(guī)范。

2019年發(fā)布了《改革國(guó)有資本授權(quán)經(jīng)營(yíng)體制方案》(國(guó)發(fā)〔2019〕9號(hào)),強(qiáng)調(diào)國(guó)資監(jiān)管體制不斷完善重要性,經(jīng)營(yíng)性國(guó)有資產(chǎn)集中統(tǒng)一監(jiān)管積極穩(wěn)妥推進(jìn),國(guó)資授權(quán)經(jīng)營(yíng)管理正式進(jìn)入全面實(shí)施階段。中央層面選取了6家中央黨政機(jī)關(guān)和事業(yè)單位開(kāi)展試點(diǎn),省級(jí)國(guó)資委監(jiān)管經(jīng)營(yíng)性國(guó)有資產(chǎn)比例超過(guò)90%,有16個(gè)地方超過(guò)了95%。國(guó)有資本更加重視的是國(guó)家的“資本投入”,而不是具體的“資產(chǎn)”,重點(diǎn)不是資產(chǎn)規(guī)模,而是資本的質(zhì)量。

在明確的政策指導(dǎo)下,國(guó)有資本已經(jīng)達(dá)到了“自主決定發(fā)展規(guī)劃和年度投資計(jì)劃”、“國(guó)有資本投資公司圍繞主業(yè)開(kāi)展的商業(yè)模式創(chuàng)新業(yè)務(wù)可視同主業(yè)投資”的主動(dòng)收購(gòu)位置,為2020年“國(guó)資入主潮”的熱度持續(xù)提供了強(qiáng)有力的支持。

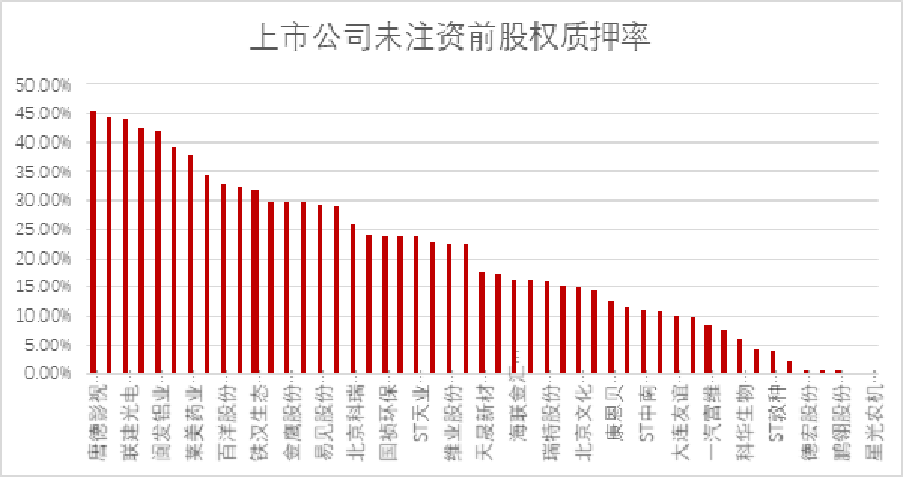

同時(shí),在經(jīng)濟(jì)增速放緩、國(guó)家政策傾向結(jié)構(gòu)性改革去杠桿以及國(guó)際貿(mào)易戰(zhàn)等情況下,上市公司大多承受著高比例股權(quán)質(zhì)押的重負(fù),其中,唐德影視更是高達(dá)45.59%。這就導(dǎo)致上市公司流動(dòng)性風(fēng)險(xiǎn)爆發(fā)的概率直接升高,因此,為緩解股票質(zhì)押爆倉(cāng)等潛在的風(fēng)險(xiǎn)而引入國(guó)資的機(jī)會(huì)也隨之增高。

(二)1-6月國(guó)資入主上市公司案例統(tǒng)計(jì)

僅今年以來(lái),國(guó)有資本入主的相關(guān)案例就有49起,相關(guān)市值2386.67億元,情況如下:

二、相關(guān)交易特征

(一)國(guó)資入主上市公司案例特征分析

1、地區(qū)分布

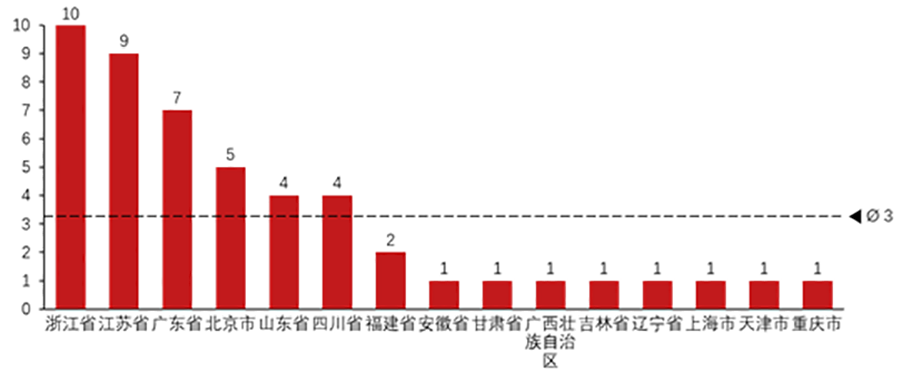

對(duì)于這些案例涉及上市公司的注冊(cè)地區(qū)來(lái)說(shuō),上半年國(guó)資入主收購(gòu)標(biāo)的涉及多個(gè)省市,更多地集中在我國(guó)長(zhǎng)三角和珠三角等經(jīng)濟(jì)發(fā)達(dá)地區(qū)。

值得注意的是,在49起案例中,有23家涉及到了國(guó)資異地收購(gòu),出現(xiàn)這一現(xiàn)象的主要原因是國(guó)資有從以長(zhǎng)三角為代表的經(jīng)濟(jì)發(fā)達(dá)區(qū)域或在相關(guān)產(chǎn)業(yè)有高速發(fā)展的地區(qū)引入發(fā)展速度較慢區(qū)域的意向。

國(guó)資入主上市公司地區(qū)分布

2、行業(yè)分布

在行業(yè)統(tǒng)計(jì)中,可以看出國(guó)資選擇的范圍較為廣泛。由于國(guó)資通常會(huì)根據(jù)自身的戰(zhàn)略規(guī)劃以及地域所屬進(jìn)行收購(gòu)標(biāo)的的篩選,因此對(duì)于行業(yè)并沒(méi)有過(guò)多的限制,但是在篩選過(guò)程中,會(huì)更多地傾向于政策扶持的方向,例如電子行業(yè)、醫(yī)藥行業(yè)、環(huán)保相關(guān)產(chǎn)業(yè)等。

國(guó)資入主上市公司行業(yè)分布

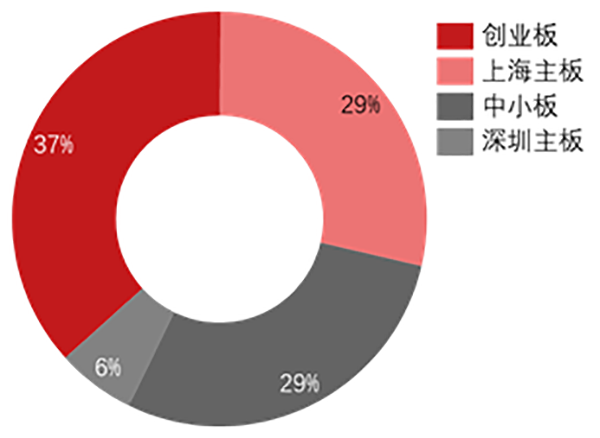

3、板塊及市值分布

可以發(fā)現(xiàn)在49起國(guó)資入主案例中,創(chuàng)業(yè)板公司占到了最大的比例。因?yàn)閯?chuàng)業(yè)板公司當(dāng)中民營(yíng)企業(yè)數(shù)量較多,且2019年底創(chuàng)業(yè)板借殼上市放開(kāi),另外,這些公司以及其擁有的高新技術(shù)是目前國(guó)家政策改革傾向的主要方向。

同時(shí),相應(yīng)的這些公司通常處于發(fā)展期,市值并不會(huì)特別高,對(duì)于國(guó)有資本以及其擁有的其他資源有較大的需求。同時(shí)在以這些公司為收購(gòu)標(biāo)的時(shí),上市公司可以在較低的成本下獲得上市公司控制權(quán),因此創(chuàng)業(yè)板上市公司成為了國(guó)資的熱門(mén)選擇。

上市公司板塊分布占比

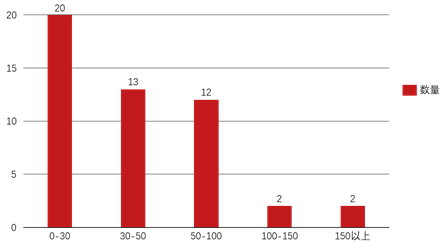

從49起國(guó)資入主案例來(lái)看,一半以上的上市公司市值小于50億元,其中30億元總市值以下的“殼”公司交易數(shù)量達(dá)到20家,30-50億元總市值之間的案例數(shù)量達(dá)到13家,50-100億元總市值之間的案例數(shù)量12家,100-150億元與150億元總市值以上的案例均為2家。

相關(guān)上市公司市值分布

4、國(guó)資入主的主體分析

對(duì)于上述49個(gè)案例,我們可以發(fā)現(xiàn),國(guó)有資本通常以以下三種形式入主:

(1)國(guó)資委旗下投資類公司

國(guó)有資本投資公司是國(guó)家授權(quán)經(jīng)營(yíng)國(guó)有資本的公司制企業(yè)。這類投資公司是國(guó)家深化兩類公司試點(diǎn)政策(國(guó)有資本投資公司、國(guó)有資本運(yùn)營(yíng)公司)的產(chǎn)物。政策抓住了國(guó)資改革的主要矛盾,并有針對(duì)性地加以突破。通過(guò)將經(jīng)營(yíng)權(quán)交給企業(yè),以兩類公司作為改革的載體,加速資產(chǎn)證券化、資本運(yùn)作進(jìn)程。因此這類公司是國(guó)資入主上市公司浪潮中的主力軍。

(2)國(guó)資實(shí)業(yè)公司

對(duì)于這類公司,即屬于國(guó)有資本運(yùn)營(yíng)的范疇,在所投資企業(yè)中可以采取相對(duì)集中持股,發(fā)揮戰(zhàn)略投資者角色,除了獲取資本增值外,還對(duì)投資企業(yè)的業(yè)務(wù)發(fā)展起到一定促進(jìn)作用,關(guān)注企業(yè)的長(zhǎng)期發(fā)展,采用純粹控股模式,通過(guò)股東大會(huì)或董事會(huì)的表決權(quán)來(lái)參與投資企業(yè)的重大決策。

(3)國(guó)資產(chǎn)業(yè)基金

這類基金的出現(xiàn)主要傾向解決國(guó)有資本的配置問(wèn)題。基金的側(cè)重點(diǎn)更多的在于產(chǎn)業(yè)創(chuàng)新、價(jià)值提升以及資源整合,是國(guó)有資本運(yùn)營(yíng)平臺(tái)實(shí)現(xiàn)市場(chǎng)化的最佳載體。公司更類似于一種混合體,集合民營(yíng)、國(guó)資和團(tuán)隊(duì)的資金和各方主體的優(yōu)秀基因。通過(guò)市場(chǎng)化,規(guī)范化,專業(yè)化的運(yùn)行模式來(lái)實(shí)現(xiàn)增量混改的意義。

其中的引入原因同時(shí)也不盡相同:

針對(duì)引入國(guó)資浪潮,最主要的原因便是出自緩解民營(yíng)企業(yè)流動(dòng)性不足,股東面臨質(zhì)押風(fēng)險(xiǎn)的問(wèn)題。在國(guó)家經(jīng)濟(jì)大環(huán)境增速逐漸放緩的情況下,由國(guó)家或省市級(jí)國(guó)資委控制的國(guó)有資本投資或運(yùn)營(yíng)公司在資金方面占有優(yōu)勢(shì)。因此,通過(guò)這些公司以各種方式進(jìn)行入股可以使原有上市公司大股東質(zhì)押借款歸還,降低企業(yè)杠桿率。

其次,在企業(yè)運(yùn)轉(zhuǎn)更加順利的情況下,國(guó)有資本相關(guān)企業(yè)作為更廣闊以及更具實(shí)力的平臺(tái),為企業(yè)帶來(lái)了更多壯大自身業(yè)務(wù)的機(jī)會(huì),因此也被稱作戰(zhàn)略股東,有利于企業(yè)的長(zhǎng)遠(yuǎn)發(fā)展。

對(duì)于國(guó)有資本來(lái)說(shuō),入主上市公司,是一個(gè)低價(jià)納入優(yōu)質(zhì)資產(chǎn)的過(guò)程,通過(guò)直接轉(zhuǎn)讓、二級(jí)市場(chǎng)購(gòu)買(mǎi)、非公開(kāi)發(fā)行、債權(quán)轉(zhuǎn)股權(quán)等方式,國(guó)有資本可以優(yōu)化自身資本結(jié)構(gòu),尤其是對(duì)于國(guó)資實(shí)業(yè)公司,產(chǎn)業(yè)協(xié)同是很重要的一個(gè)因素,在選擇具有長(zhǎng)期股權(quán)價(jià)值的公司的基礎(chǔ)下,同時(shí)延伸和完善自有產(chǎn)業(yè)鏈,提高資本利用率以及運(yùn)轉(zhuǎn)效率,為上市公司增加核心競(jìng)爭(zhēng)力,為市場(chǎng)注入更大的動(dòng)力。

三、國(guó)資并購(gòu)難點(diǎn)及未來(lái)展望

(一)難點(diǎn)1——入主相關(guān)審批流程復(fù)雜,耗時(shí)較長(zhǎng)

對(duì)于國(guó)資收購(gòu)上市公司的方式,通常為股權(quán)轉(zhuǎn)讓,同時(shí)也存在非公開(kāi)發(fā)行、債權(quán)轉(zhuǎn)移等方式,因此涉及的相關(guān)流程較為復(fù)雜,整個(gè)過(guò)程的時(shí)間線也會(huì)較長(zhǎng)。

對(duì)于國(guó)資方,收購(gòu)前的相關(guān)調(diào)查以及談判和收購(gòu)價(jià)格等都會(huì)有更嚴(yán)格的要求;而對(duì)于后續(xù)的相關(guān)意向協(xié)議、正式協(xié)議等,若相關(guān)國(guó)資為二級(jí)以下國(guó)有企業(yè),還需經(jīng)過(guò)上級(jí)公司的批準(zhǔn),使操作的結(jié)構(gòu)更為復(fù)雜。此外,以非公開(kāi)發(fā)行完成相關(guān)并購(gòu)時(shí),還需通過(guò)股東大會(huì),此時(shí)將會(huì)存在駁回的情況,例如海聯(lián)金匯國(guó)資入主案例。

(二)難點(diǎn)2——股東質(zhì)押爆倉(cāng)聯(lián)動(dòng)風(fēng)險(xiǎn)

前文曾提到國(guó)資進(jìn)行收購(gòu)時(shí)較大比例會(huì)選擇出現(xiàn)大股東高比例質(zhì)押,存在爆倉(cāng)風(fēng)險(xiǎn)的上市公司,以求得更低的投資成本。但是對(duì)于上市公司來(lái)說(shuō),大股東爆倉(cāng)的可能性越大,往往公司自身的運(yùn)營(yíng)狀況也不會(huì)很好,甚至可能是公司資金鏈斷裂的前兆。此外,股權(quán)質(zhì)押會(huì)導(dǎo)致產(chǎn)生股份權(quán)屬不清晰的相關(guān)問(wèn)題,會(huì)在交易過(guò)程中增加最終控制權(quán)以及表決權(quán)所屬的相關(guān)障礙。如果國(guó)資篩選時(shí)僅以價(jià)格為考慮因素,后續(xù)的收購(gòu)風(fēng)險(xiǎn)將會(huì)大大提高。

(三)難點(diǎn)3——退市壓力增加

2018年3月,深交所和上交所雙雙發(fā)布《上市公司重大違法強(qiáng)制退市實(shí)施辦法(征求意見(jiàn)稿)》,強(qiáng)化交易所退市主體責(zé)任。對(duì)觸及終止上市的違法情形重新認(rèn)定,重點(diǎn)打擊欺詐和信批違規(guī)行為。同時(shí)進(jìn)行了更嚴(yán)格的規(guī)定,對(duì)于欺詐上市的公司不得再重新上市。此外,處理效率更高,如重大違法退市暫停上市期由12個(gè)月縮短到6個(gè)月。而國(guó)資由于其身份特殊,在投資時(shí)若遇到相關(guān)標(biāo)的出現(xiàn)重大違約行為時(shí),會(huì)存在更高的退市風(fēng)險(xiǎn),也會(huì)直接影響到國(guó)資投資的規(guī)模力度。

2019年中國(guó)股權(quán)投資市場(chǎng)規(guī)范化調(diào)整步伐有序,兩類基金配套適度“豁免”原則,傳達(dá)了國(guó)家鼓勵(lì)LP早期投資、長(zhǎng)期投資的利好信號(hào)。

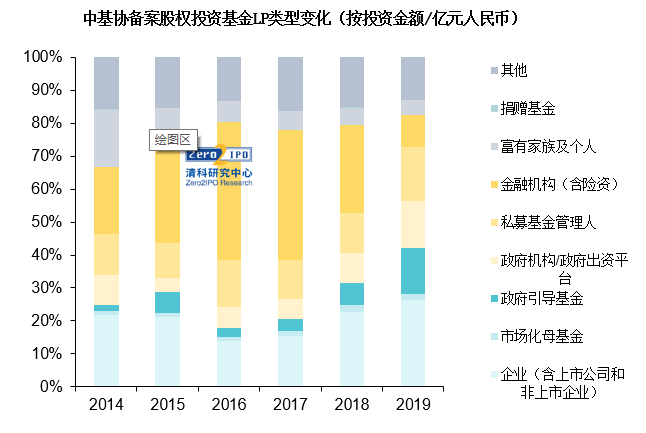

(1)企業(yè)取代傳統(tǒng)金融機(jī)構(gòu)成為第一大LP,國(guó)資背景LP占比明顯提升

根據(jù)中國(guó)基金業(yè)協(xié)會(huì)公開(kāi)數(shù)據(jù),截至2019年,備案股權(quán)投資基金(含私募股權(quán)投資基金及創(chuàng)業(yè)投資基金)共4.39萬(wàn)支,基金規(guī)模14.72萬(wàn)億。金融機(jī)構(gòu)(含險(xiǎn)資)總投資占比31.5%,是股權(quán)投資市場(chǎng)第一大LP。企業(yè)(含上市企業(yè)和非上市企業(yè))、私募基金管理機(jī)人、政府機(jī)構(gòu)/政府出資平臺(tái)位于第二梯隊(duì)LP,投資額均過(guò)萬(wàn)億,合計(jì)投資占比39.3%,其中上市企業(yè)投資額約6000億。富有家族及個(gè)人、政府引導(dǎo)金、市場(chǎng)化母基金、捐贈(zèng)基金位于第三梯隊(duì)。其中,富有家族及個(gè)人LP擁有最龐大的個(gè)體數(shù),累計(jì)投資筆數(shù)超14萬(wàn)筆;政府引導(dǎo)基金投資步伐加快,多數(shù)引導(dǎo)基金由募集期轉(zhuǎn)入投資期,投資額近年增加,累計(jì)投資額超7,000億;市場(chǎng)化母基金是我國(guó)股權(quán)投資市場(chǎng)LP群體中較早的類型,與捐贈(zèng)基金等也是成熟市場(chǎng)的主要LP,然而兩者在我國(guó)股權(quán)投資市場(chǎng)發(fā)展尚不十分成熟的現(xiàn)階段,占比較低。以基金的備案時(shí)間為基準(zhǔn),近五年,政府引導(dǎo)基金、政府機(jī)構(gòu)/政府出資平臺(tái)、企業(yè)三類LP占比整體呈增長(zhǎng)趨勢(shì),金融機(jī)構(gòu)(含險(xiǎn)資)、富有家族及個(gè)人兩類LP投資占比明顯下降。

圖1: 2014-2019年中基協(xié)備案股權(quán)投資基金LP類型變化

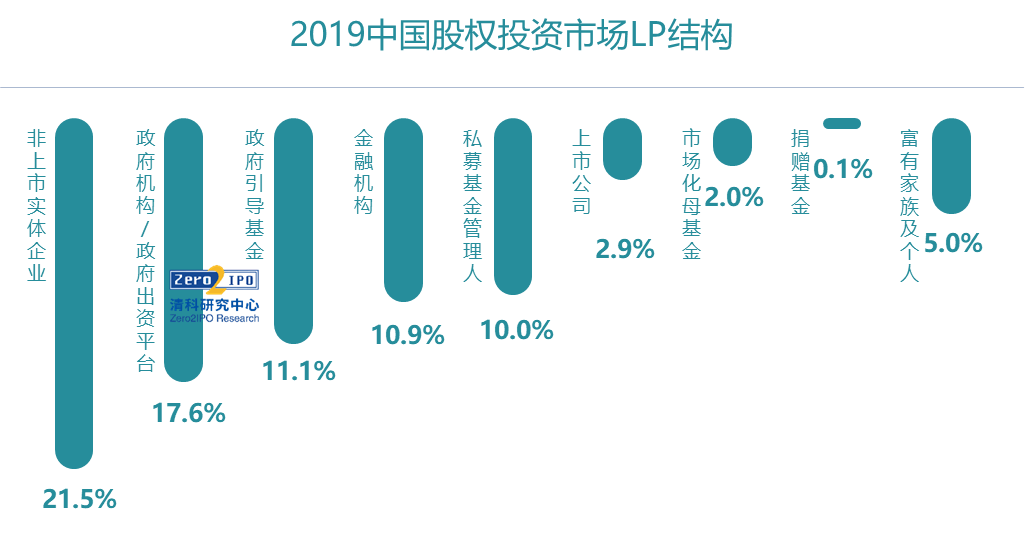

根據(jù)清科研究中心數(shù)據(jù)統(tǒng)計(jì),2019年中國(guó)股權(quán)投資市場(chǎng)全年LP投資人民幣基金近萬(wàn)億。其中,以企業(yè)(含上市企業(yè)和非上市企業(yè))、政府機(jī)構(gòu)/政府出資平臺(tái)、政府引導(dǎo)基金為主要的LP類型,占比分別為24.3%、17.6%和11.1%,企業(yè)取代傳統(tǒng)金融機(jī)構(gòu)成為第一大“LP”,政府機(jī)構(gòu)/政府出資平臺(tái)和政府引導(dǎo)基金的占比排名有明顯的提升。

圖2:2019中國(guó)股權(quán)投資市場(chǎng)LP結(jié)構(gòu)

(3)活躍機(jī)構(gòu)LP出資占比近2成,仍以國(guó)資背景為主

以2019年中國(guó)股權(quán)投資市場(chǎng)LP投資額為基準(zhǔn),選取前三十家機(jī)構(gòu)LP(以下簡(jiǎn)稱TOP30LP)為研究對(duì)象,考察頭部機(jī)構(gòu)LP的投資整體情況。2019年,TOP30LP累計(jì)投資157筆,占LP總投資筆數(shù)的1.1%;總投資額約1,800億,占LP總投資額的18.8%。平均單筆投資額11億,遠(yuǎn)超過(guò)市場(chǎng)平均水平。頭部機(jī)構(gòu)LP以國(guó)資背景為主,僅有3家非國(guó)資機(jī)構(gòu),合計(jì)投資174.08億元,占TOP30LP投資總額的9.6%。同時(shí)由于資金屬性、基金收益、運(yùn)作效率等多方面差異,LP 的國(guó)資背景與其投資基金管理機(jī)構(gòu)的國(guó)資背景呈現(xiàn)出強(qiáng)相關(guān)性。

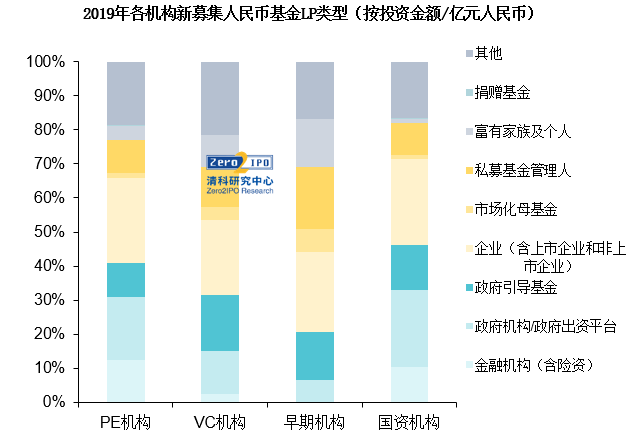

(4)超8成資金流入PE機(jī)構(gòu), 政府引導(dǎo)基金兼顧早期、VC、PE

2019年早期、VC、PE新募集基金的資金規(guī)模和LP類型呈現(xiàn)出顯著差異。規(guī)模方面,PE機(jī)構(gòu)吸納了超8成的資金,市場(chǎng)總量14.1%的資金入賬VC機(jī)構(gòu),反觀早期機(jī)構(gòu),在經(jīng)濟(jì)環(huán)境低迷和投資謹(jǐn)慎性提高的大環(huán)境下,整體募資不足百億。LP類型方面,企業(yè)類LP是三類機(jī)構(gòu)的頭號(hào)出資方;金融機(jī)構(gòu)主要出資對(duì)象為PE機(jī)構(gòu),對(duì)VC和早期機(jī)構(gòu)的關(guān)注度較少;政府機(jī)構(gòu)/政府出資平臺(tái)對(duì)VC和PE的投入占比大,對(duì)于早期機(jī)構(gòu)支持較弱;政府引導(dǎo)基金作為財(cái)政轉(zhuǎn)變投入的重要方式,兼顧早期、VC、PE,但相對(duì)而言對(duì)早期的支持力度仍然弱于其他兩類機(jī)構(gòu)。

圖3:2019年各機(jī)構(gòu)新募集人民幣基金LP類型

機(jī)構(gòu)LP運(yùn)營(yíng)管理全透視,參與被投基金投決程度及管理費(fèi)率差異明顯

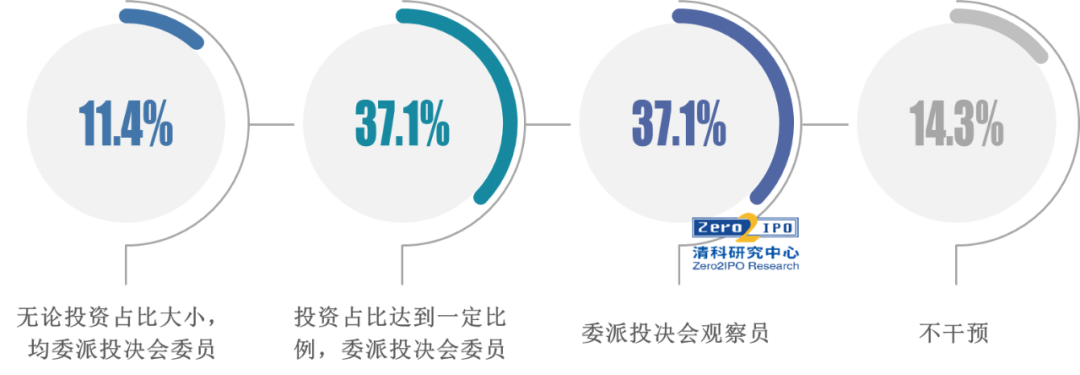

根據(jù)清科研究中心調(diào)研,機(jī)構(gòu)LP參與被投基金投決程度差異較大。參與被投基金投資決策程度的高低,一方面會(huì)取決于機(jī)構(gòu)LP與被投基金之間的博弈關(guān)系,另一方面會(huì)取決于機(jī)構(gòu)LP在被投基金中占股比例。一些參股規(guī)模相對(duì)較高、投資占股比例較大的機(jī)構(gòu)LP在被投基金中往往投資決策參與權(quán)較高,而參股比例較低的機(jī)構(gòu)LP往往話語(yǔ)權(quán)較小。同時(shí),一些品牌知名度較高、與被投基金管理機(jī)構(gòu)合作更為緊密、且能提供更多投后增值服務(wù)的機(jī)構(gòu)LP往往具有更高的投資決策參與權(quán)。

圖4:2019年機(jī)構(gòu)LP在被投基金投資決策中的角色調(diào)研統(tǒng)計(jì)

:

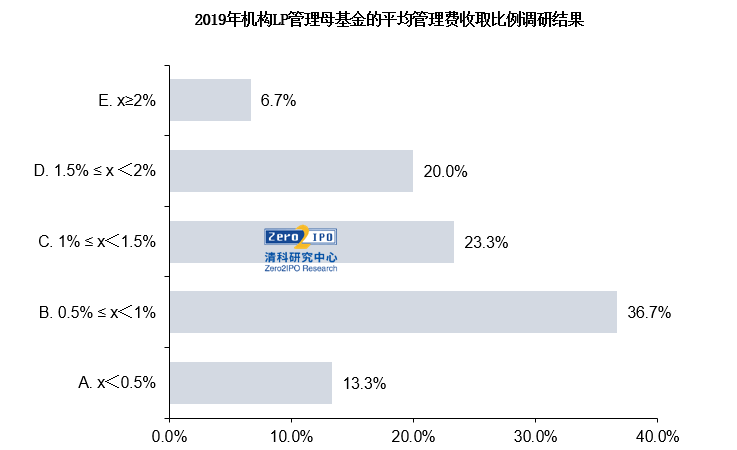

母基金管理費(fèi)收取比例方面,機(jī)構(gòu)LP管理費(fèi)收取比例大多位于0.5%至2%之間。整體而言,多數(shù)財(cái)富管理機(jī)構(gòu)、政府引導(dǎo)金管理機(jī)構(gòu)管理費(fèi)收取比例相對(duì)市場(chǎng)化母基金更低,且因運(yùn)營(yíng)管理投入成本相對(duì)更低,多數(shù)機(jī)構(gòu)LP管理費(fèi)收取比例相對(duì)直投基金管理機(jī)構(gòu)管理費(fèi)收取比例相對(duì)更低。

圖5:2019年機(jī)構(gòu)LP管理母基金的平均管理費(fèi)收取比例調(diào)研結(jié)果

(5)挑戰(zhàn)與機(jī)遇并存,LP市場(chǎng)多元化、機(jī)構(gòu)化程度進(jìn)一步提升

縱觀我國(guó)LP市場(chǎng),與海外成熟市場(chǎng)差距仍然較大。長(zhǎng)期機(jī)構(gòu)投資者較少,且整體投資和管理的專業(yè)化程度仍需提高。同時(shí),受限于單一的募資渠道,特別是中小機(jī)構(gòu)面臨著募資難題,多層次資本市場(chǎng)尚不健全,退出渠道有待完善,市場(chǎng)過(guò)度依賴LP市場(chǎng)增量,資金回流不甚通暢。

值得期待的是,我國(guó)LP市場(chǎng)也在經(jīng)歷著不斷發(fā)展和變革,機(jī)構(gòu)LP 的投資運(yùn)營(yíng)信息化程度有所提高;政府引導(dǎo)金等國(guó)資LP發(fā)揮著越發(fā)重要的引導(dǎo)和投資作用,支持我國(guó)實(shí)體經(jīng)濟(jì)發(fā)展力度增強(qiáng);養(yǎng)老基金、基金會(huì)等新型LP萌芽,險(xiǎn)資、銀行出資更加規(guī)范,LP結(jié)構(gòu)逐漸完善;LP投資策略逐漸多元化,多資產(chǎn)配置成為未來(lái)探索之路。

據(jù)第一太平戴維斯消息,近日,該機(jī)構(gòu)成功促成國(guó)際知名投資機(jī)構(gòu)——摩根士丹利對(duì)上海市浦東新區(qū)張江園區(qū)內(nèi)美恩生物科技廣場(chǎng)的整體收購(gòu)。

購(gòu)入該項(xiàng)目后,摩根士丹利將對(duì)項(xiàng)目進(jìn)行整體改造升級(jí)。信息顯示,美恩生物科技廣場(chǎng)總建筑面積約為1.41萬(wàn)㎡,由兩棟科研辦公建筑組成;項(xiàng)目位于上海張江北區(qū)核心板塊,產(chǎn)業(yè)聚集效應(yīng)明顯,住宅及商業(yè)配套完善,步行5分鐘即可到達(dá)2號(hào)線張江高科地鐵站,步行8分鐘可達(dá)長(zhǎng)泰廣場(chǎng)。

被譽(yù)為中國(guó)硅谷的張江高科技園區(qū)享受著各種城市規(guī)劃的紅利。作為“建設(shè)綜合性國(guó)家科學(xué)中心”的核心承載區(qū),張江將成為中國(guó)乃至全球新知識(shí)新技術(shù)的創(chuàng)造之地和新產(chǎn)業(yè)的培育之地,世界一流的科學(xué)城。

張江高科技園區(qū)的快速發(fā)展,同時(shí)吸引來(lái)了一批有強(qiáng)勁需求的高科技企業(yè)。摩根士丹利此次出手購(gòu)入該項(xiàng)目,后續(xù)將通過(guò)項(xiàng)目的整體改造升級(jí),有望為其帶來(lái)豐厚的投資回報(bào)。

據(jù)業(yè)內(nèi)某位資深人士透露,該項(xiàng)目總價(jià)為5.6億元,成交單價(jià)約為28000元/平方米。近年來(lái),浦東張江板塊的大宗交易異常火熱。據(jù)不完全統(tǒng)計(jì),僅2019年,發(fā)生在浦東張江板塊的不動(dòng)產(chǎn)交易就達(dá)3起。

2019年,黑石以15億美元收購(gòu)的長(zhǎng)泰廣場(chǎng),朗詩(shī)集團(tuán)旗下青杉資本聯(lián)合平安不動(dòng)產(chǎn)共同收購(gòu)張江嘉利大廈項(xiàng)目,以及普洛斯收購(gòu)的上投盛銀大廈,均位于浦東張江板塊。而位于浦東張江板塊的凱龍信息大廈更是經(jīng)過(guò)了2家機(jī)構(gòu)倒手。公開(kāi)資料顯示,凱龍瑞于2014年第四季度購(gòu)入該棟寫(xiě)字樓,并于2018年初轉(zhuǎn)手賣(mài)給國(guó)內(nèi)私募基金弘毅投資。

第一太平戴維斯上海投資部主管關(guān)偉表示,“國(guó)內(nèi)正在經(jīng)歷經(jīng)濟(jì)轉(zhuǎn)型與產(chǎn)業(yè)結(jié)構(gòu)升級(jí)的過(guò)程,而產(chǎn)業(yè)園則作為極為重要的物理空間載體,逐漸成為帶動(dòng)區(qū)域經(jīng)濟(jì)可持續(xù)發(fā)展的重要引擎。上海的產(chǎn)業(yè)園區(qū)無(wú)疑處在領(lǐng)先的位置,憑借政府對(duì)園區(qū)經(jīng)營(yíng)理念的與時(shí)俱進(jìn),產(chǎn)業(yè)從聚集至升級(jí),配套設(shè)施的不斷完善,未來(lái)對(duì)上海產(chǎn)業(yè)園區(qū)的投資將愈加受到國(guó)際資本的重視與青睞。”

據(jù)了解,摩根士丹利早在2005年便進(jìn)入中國(guó)內(nèi)地收購(gòu)商辦項(xiàng)目,當(dāng)年便拿下多宗商辦物業(yè),包括上海世界貿(mào)易大廈、北京富利、上海廣場(chǎng),但之后多年便鮮有收購(gòu)動(dòng)作。

近日,陜西思佰益英策股權(quán)投資管理有限公司在航天基地完成工商注冊(cè),標(biāo)志著思佰益(中國(guó))西北總部正式落戶航天基地,這也意味著前身為軟銀投資的SBI集團(tuán)又一次加碼中國(guó)。

陜西思佰益英策股權(quán)投資管理有限公司,成立于2020月6月12日,注冊(cè)資本為30000萬(wàn)元人民幣,注冊(cè)地址為陜西省西安市國(guó)家民用航天產(chǎn)業(yè)基地東長(zhǎng)安街666號(hào)航天城中心廣場(chǎng)。經(jīng)營(yíng)范圍包括受托管理股權(quán)投資企業(yè),從事投資管理及相關(guān)咨詢服務(wù);股權(quán)投資。主要是資產(chǎn)管理方面的業(yè)務(wù)。由思佰益(中國(guó))投資有限公司100%控股,而最終控制人是日本的思佰益控股股份有限公司(SBI控股)。

成立于1999年的SBI控股株式會(huì)社是SBI集團(tuán)的控股公司,其脫胎于軟銀金融投資部門(mén),前身是軟銀投資(SoftBank Investment)。如今SBI集團(tuán)已經(jīng)獨(dú)立發(fā)展成為世界最大的綜合網(wǎng)絡(luò)金融集團(tuán)之一及亞洲最大的風(fēng)險(xiǎn)投資、私募股權(quán)資產(chǎn)管理機(jī)構(gòu)之一。

目前SBI集團(tuán)在全球范圍內(nèi)已經(jīng)擁有300多家子公司,業(yè)務(wù)遍及北美、歐洲、南美、中東及東南亞各國(guó)。而金融服務(wù)、資產(chǎn)管理和生物科技是其三大業(yè)務(wù)板塊。SBI集團(tuán)早在2005年就已經(jīng)進(jìn)軍中國(guó)市場(chǎng),2012年設(shè)立SBI中國(guó)區(qū)總部思佰益(中國(guó))投資有限公司,注冊(cè)資本3000萬(wàn)美元,總部位于金融中心上海,管理基金規(guī)模超過(guò)120億人民幣。

其中,SBI集團(tuán)在中國(guó)就有多個(gè)投資項(xiàng)目,投資的路線很精準(zhǔn),既是金融+科技+,專注于培育有前景的創(chuàng)新型企業(yè),偏好瞄準(zhǔn)科技成色重的企業(yè)深耕。

而此次西北總部出資平臺(tái)選擇航天基地,SBI集團(tuán)的打量正有意圖依托西安航天基地的區(qū)位優(yōu)勢(shì)和產(chǎn)業(yè)優(yōu)勢(shì),在先進(jìn)制造、電子信息、大數(shù)據(jù)、人工智能、區(qū)塊鏈及物聯(lián)網(wǎng)等領(lǐng)域做出符合其偏好的準(zhǔn)確投資。據(jù)官方披露,目前西北總部已經(jīng)確定成立私募股權(quán)基金管理公司并發(fā)行科創(chuàng)基金的計(jì)劃。

編輯:馮征昊(半導(dǎo)體芯片、激光器、新能源) 校對(duì):馮征昊 審核:侯曉鵬

閆晨曦(復(fù)合材料、衛(wèi)星通信、金融資本)

(以上資訊主要來(lái)源于:OFweek、 OFweek激光、 OFweek太陽(yáng)能光伏、 今日半導(dǎo)體、半導(dǎo)體行業(yè)觀察、材料科學(xué)與工程、材料人、樂(lè)晴智庫(kù)、未來(lái)智庫(kù)、索比光伏網(wǎng)、集邦新能源網(wǎng)、北極星太陽(yáng)能光伏網(wǎng)、高工鋰電、西安金融棒棒糖、復(fù)材網(wǎng) 、新材料在線、衛(wèi)星界、國(guó)際電子商情、中國(guó)國(guó)際復(fù)合材料展覽會(huì)、玻纖復(fù)材、衛(wèi)星與網(wǎng)絡(luò)、全球一點(diǎn)通、硅谷網(wǎng)、清科研究、衛(wèi)星與應(yīng)用、中科創(chuàng)星、碳纖維生產(chǎn)技術(shù)、中國(guó)衛(wèi)通、碳纖維研習(xí)社、實(shí)戰(zhàn)財(cái)經(jīng) 、金融深度、華商韜略、戰(zhàn)略前沿技術(shù)、 投融界、 投資界、 中國(guó)汽車報(bào)、證券時(shí)報(bào)網(wǎng)、36氪、東方財(cái)富、中國(guó)證券報(bào)、新經(jīng)濟(jì)100人、投后管理研究院、新興產(chǎn)業(yè)投資聯(lián)盟、股權(quán)投資論壇、Wind資訊、搏實(shí)資本、中歐資本等)